На каком основании страховая компания навязывает дополнительные услуги

Количество водителейКол-во водителей Рассчитать Кроме того, автовладельцу могут отказать в продаже страховки при отсутствии связи с автоматизированной базой данных РСА. При этом нужно учитывать, что часто страховщики просто обманывают страхователей. При этом он может обратиться в Центробанк или прокуратуру. Когда стоит жаловаться на страховщика? Не все автовладельцы знают о своих правах, чем неустанно пользуются менеджеры некоторых страховых фирм.

ВИДЕО ПО ТЕМЕ: Страховщики навязывают дополнительные услуги при покупке полиса ОСАГОДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

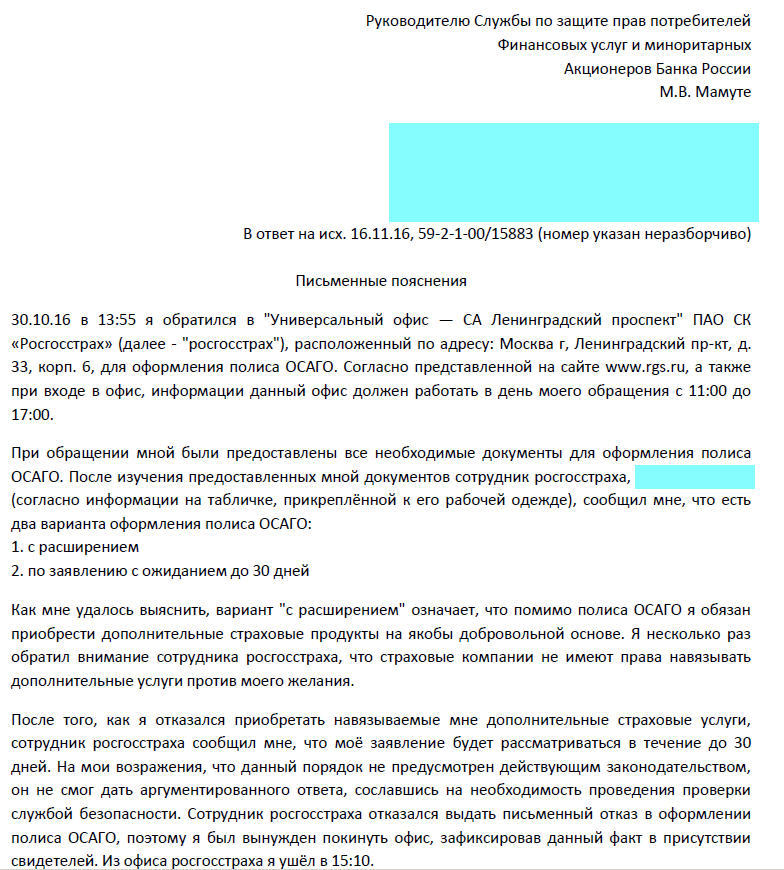

- РОСГОССТРАХ:к полису ОСАГО навязывает дополнительные услуги.

- Что делать, если вам навязывают дополнительную страховку

- Страховая компания РОСГОССТРАХ - отзывы

- Навязывание страховки при получении кредита судебная практика

- ОСАГО и мошенники

- Что делать, если навязывают допуслуги к ОСАГО или отказывают в оформлении полиса?

- Центробанк рассказал россиянам, что делать при осложнениях с оформлением ОСАГО

- Как вернуть деньги за навязанную страховку

РОСГОССТРАХ:к полису ОСАГО навязывает дополнительные услуги.

При этом сотрудники банка заверяют, что без данного страхования они не смогут получить желаемый кредит, либо предлагают крайне невыгодные условия по банковским продуктам.

Законодательство Важно знать, что навязывание кредита является нарушением российского законодательства. В законе, который регулирует права потребителей, четко сказано, что никто не имеет права навязывать вместе с основной услугой дополнительные услуги под угрозой непредоставления первой. Соответственно, банк имеет право предлагать дополнительные услуги к кредиту, но человек имеет полное право отказаться.

И на этом основании банк не может отказать ему в выдаче кредита. Однако важно знать, что законодательством установлены определенные случаи кредитования, когда некоторые виды страхования являются обязательными: При ипотечном кредитовании обязательно имущественное страхование приобретенного или построенного жилья.

При оформлении займа на конкретную цель под обеспечение приобретенного имущества или иного залога обязательно имущественное страхование залога. При подписании потребительского договора, в который включен обязательный пункт о страховании здоровья, жизни человека, банк имеет право требовать на основании этого соглашения заключение договора страхования.

Таким образом, при подписании соглашения о потребительском займе гражданин имеет право отказаться о подписании договора с пунктом об обязательном страховании. И банк обязан предложить ему иной вариант без страховки. При получении кредита под определенные цели, когда залогом выступает конкретное имущество, оно должно быть застраховано на весь срок кредитования. Также законодательство запрещает требовать заключение страхового договора в определенной страховой компании.

Гражданин всегда должен иметь выбор. Порядок действий Законодательством и судебной практикой установлен определенный порядок действий для граждан в случае незаконного навязывания им страховки. Существует несколько основных вариантов: отказ от страхования; досудебный порядок возврата денежных средств; возврат страхового вознаграждения в судебном процессе.

При этом обязательно они должны следовать в этом порядке. В суд необходимо обращаться только тогда, когда были предприняты все досудебные меры. И только после этого можно обращаться в банк с заявкой. Порядок действий должен быть следующий: При обращении к специалисту нужно обязательно уточнить все платные услуги, а также дополнительное страхование, которое он предлагает к кредитному договору.

Выбрать необходимый вариант либо отказаться от всего при необходимости. Если кредитный специалист настаивает, нужно дать ему понять, что вы знаете свои права и имеете право оформить кредитный договор без включения в него пункта об обязательном страховании. Если специалист продолжает настаивать, нужно позвонить на горячую линию данного банка и уточнить условия кредитования, а также попросить подтвердить специалисту, что страхование не является обязательным.

Если получен отказ от кредитования без страховки, то необходимо пожаловаться начальнику банка на данного специалиста либо пожаловаться по горячей линии на специалиста и его начальника. Обычно эти жалобы рассматриваются в самое ближайшее время и приносят быстрый эффект. В случае отказа банка кредитовать без страховки можно попробовать получить кредит в другом банке либо оформить наиболее выгодное страхование.

При этом важно обращать внимание, чтобы сам договор не содержал пунктов об обязательности страхования и страховой договор являлся свободным дополнительным продуктом. Обязательно перед подписанием кредитного договора прочитать все условия, прописанные в нем. В таком порядке необходимо действовать для того, чтобы не попасться на уловки сотрудников банка.

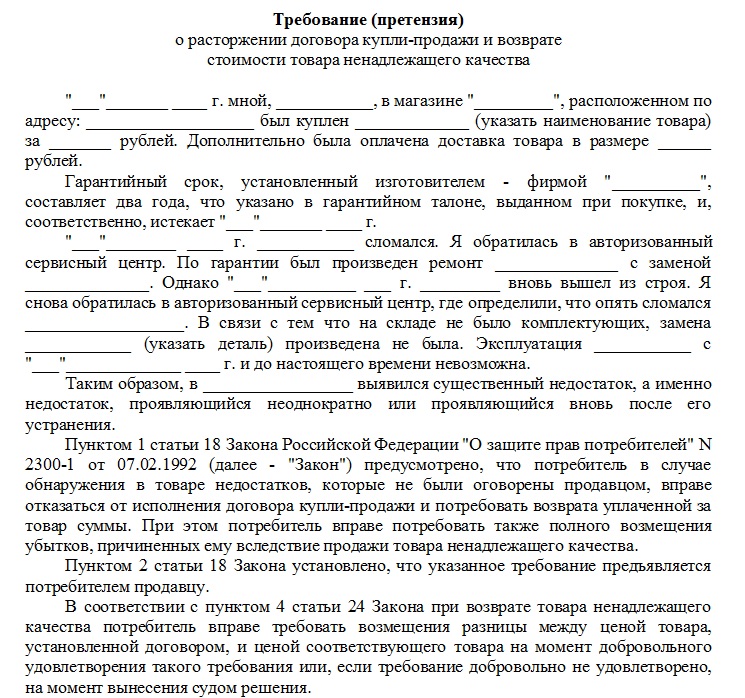

Согласно законодательству, в течение 5 рабочих дней гражданин может отказаться от заключенного договора страхования. Важно разобраться в главном — выяснить, включен пункт об обязательном страховании в сам кредитный договор или нет. Если он не включен и страховой договор является дополнительным свободным продуктом, то расторжение страхового договора никак не повлияет на основной кредитный договор. Необходимо действовать следующим образом: Явиться в страховую компанию с паспортом и написать заявление о расторжении договора.

В заявлении нужно указать способ и реквизиты, каким образом должны быть возвращены денежные средства. Заявление должно быть написано в 2 экземплярах, на одном из них сотрудник страховой компании должен поставить отметку о получении данного документа.

Этот бланк с отметкой остается у заявителя. В случае неполучения ответа и денежных средств в течение 30 суток можно подавать в суд иск с требованием возврата денежных средств, расторжения договора, а также наложения штрафа в пользу истца за незаконное пользование чужими деньгами. Сложнее обстоит дело, когда 5-дневный срок был пропущен. В этом случае придется доказывать, что страховка была навязана сотрудником банка и других вариантов не было предложено.

Однако если с момента заключения договора прошло не очень много времени, то можно расторгнуть договор страхования и получить не полностью всю компенсацию за уплаченную страховку, а ее большую часть. Потому что при досрочном расторжении страхового договора страховщик имеет право оставить себе часть полученной им суммы.

Иной порядок действий будет в случаях, когда в сам кредитный договор вписан пункт об обязательном страховании гражданина, либо в тех случаях, когда прошло уже достаточно времени с момента подписания кредитного договора. Судебная практика В практике судебных процессов зачастую случаются подобные ситуации, когда страхователь не успел своевременно отказаться от навязанной ему страховки. Заемщик Смирнов А. При этом ему был навязан договор по страхованию жизни стоимостью 60 тысяч рублей на весь этот срок.

Спустя месяц он узнал, что имел право не страховать свою жизнь, и посчитал это нарушением своих потребительских прав. Далее он выполнил следующие действия: Написал заявление в банк с требованием исключить из условия договора обязанность страховать жизнь и здоровье, так как эта услуга ему была навязана. На что банк предоставил письменный отказ. С полученным отказом гражданин Смирнов А. Вместе с указанным требованием гражданин требовал взыскать с банка незаконно полученные денежные средства за оплату страхового взноса, неустойку за пользование этими деньгами, а также компенсацию морального вреда.

И суд принял решение в пользу удовлетворения данного требования полностью. И таких исков ежедневно рассматривается множество. Главное, не бояться обратиться с требованием сначала в банк, а потом в суд.

Как показывает судебная практика, большинство судов встает на сторону гражданина. И даже если суд первой инстанции откажет в удовлетворении иска, всегда можно обратиться с апелляцией в суды высшей инстанции и выиграть дело. Если не получается самостоятельно доказать, что страхование было навязано, нужно обратиться к юристу. Страховку, оплаченную при оформлении кредита, можно полностью вернуть, если подать заявление в течение следующих 14 дней.

Однако, возврат страховой премии по кредитному договору зачастую связан с рядом проблемных моментов, выявить которые позволяет судебная практика. Взыскание страховой премии при расторжении договора Как подчеркивается в судебной практике, при одновременном заключении двух договоров — кредитного и страхового — с заявлением о возврате страховки необходимо обратиться не в банк, а в страховую, с которой заключен непосредственно договор страхования.

Рассмотрим пример, который это иллюстрирует. В этот же день Ш. На основании распоряжения Ш. Через 4 дня Ш. Через десять дней Ш. Считая свои права нарушенными, Ш. Районный суд указал, что кредитный договор и договор страхования, которые Ш. Они не содержат отсылок друг к другу, а Почта Банк не указан как выгодоприобретатель в страховом договоре. Поскольку Почта Банк не является ни стороной по договору страхования, ни получателем страховой премии, то он не обязан возвращать истцу ее сумму, уплаченную страховой организации.

Таким образом, первоначально Ш. Также суд отметил, что у банка отсутствует обязанность разъяснять заёмщику, куда следует обращаться с заявлением об отказе от договора страхования. Этот вывод он может сделать, изучив договор. Правомерность отказа в удовлетворении требований Ш. Москвы от Решение суда по взысканию страховки жизни и здоровья, навязанных при получении Больше вопросов вызывают ситуации, когда гражданин присоединяется к программе коллективного страхования банка, в котором он берет кредит.

Это означает, что при присоединении к таким программам граждане-заёмщики имеют право отказаться от страхования и получить уплаченную ими премию обратно в течение двух недель. Если программы не содержат такие условия, они противоречат закону.

Иск был подан в защиту интересов И. Одновременно с подписанием кредитного договора И. Указанная программа включала комиссию Банка ВТБ за подключение к программе коллективного страхования и собственно страховую премию. Заявление о подключении к программе, которое подписала И. Однако возможности возврата страховой премии как части платы за участие в программе коллективного страхования предусмотрено не было. Именно этот пункт заявления и был впоследствии оспорен в суде.

При рассмотрении дела в первой инстанции и при апелляционном пересмотре суды посчитали, что требования истца не обоснованы. Они указали, что страхователем по договору коллективного страхования является не физическое лицо — И.

Однако ВС РФ высказал иную позицию. Он проанализировал содержание договора коллективного страхования и обнаружил, что по его смыслу и содержанию страхователем является сам заёмщик, а вовсе на банк.

ВС РФ мотивировал это тем, что страхуется имущественный интерес именно заёмщика, а не банка. Это означает, что заёмщик-страхователь может отказаться от заключенного им при оформлении кредита договора добровольного страхования и получить обратно всю сумму, уплаченную при подключении к программе коллективного страхования.

Из нее может быть вычтена часть, пропорциональная времени, в течение которого действовал страховой договор. Помимо этого, банк может уменьшить данную сумму на реальные расходы, понесенные им в связи с совершением действий по подключению заёмщика к программе коллективного страхования.

Наличие таких обстоятельств для уменьшения размера возвращаемой денежной суммы должен доказать Банк см. Это демонстрирует третий пример. В этот же день А. Страховой договор имел тот же срок действия и был заключен в связи с оформлением кредита. Страховая премия полностью была включена в стоимость кредита. В связи с этим он обратился к РГС-Жизнь с досудебной претензией о добровольном возврате части страховой премии.

Он определил ее ее в размере стоимости оплаченной, но не оказанной услуги страхования, начиная с РГС-Жизнь отказало А. В связи с этим А. Суд установил, что А.

Что делать, если вам навязывают дополнительную страховку

При этом сотрудники банка заверяют, что без данного страхования они не смогут получить желаемый кредит, либо предлагают крайне невыгодные условия по банковским продуктам. Законодательство Важно знать, что навязывание кредита является нарушением российского законодательства. В законе, который регулирует права потребителей, четко сказано, что никто не имеет права навязывать вместе с основной услугой дополнительные услуги под угрозой непредоставления первой.

Мытищи, ул. Я отказался страховать жизнь, объяснив, что мне нужен только полис ОСАГО, на что менеджеры или кто они там у вас заявили, что отказываются оформлять ОСАГО без дополнительного страхования жизни, мотивируя это указанием руководства компании. Удивлению моему не было предела, мягко говоря, за несколько лет страхования в вашей компании такое впервые, навязывать услуги в такой манере и нарушать права потребителей считаю не достойным серьезной компании. Хотелось бы уточнить, это действительно указание руководства, или инициатива указанного доп офиса?

Страховая компания РОСГОССТРАХ - отзывы

Расскажем, как действовать, когда недобросовестные страховщики уклоняются от продажи ОСАГО или навязывают допуслуги. В первую очередь в тех регионах, где обстановка с реализацией полисов самая сложная. РСА опубликовал предварительные итоги ежедневного мониторинга. За пять дней апреля с 6 по 10 го в союз поступило претензий к страховым компаниям и страховым агентам, практически все они устные: автомобилисты обращаются по телефону или заходят в представительство РСА и рассказывают о проблемах с продажами. Наибольшее количество жалоб зарегистрировано в Уральском ФО — , из них 73 относятся к отказам продавать ОСАГО, 38 — к навязыванию допуслуг, 7 — к удаленности филиалов страховых фирм. В исполнительный аппарат союза за указанный период поступило 4 обращения об отказе продавать полис и 16 — о навязывании допуслуг. Как страховщики отказывают в продаже ОСАГО Страховщики накануне увеличения расценок не хотели продавать полисы по прежним тарифам и всячески препятствовали потребителям в заключении договоров обязательного автострахования. К жалобам клиентов на долгие очереди в точках продаж и уменьшенный рабочий день в фирмах добавились и другие поводы.

Навязывание страховки при получении кредита судебная практика

Марьяна Торочешникова: Число поддельных полисов обязательного страхования гражданской ответственности , находящихся в обороте в России, превысило миллион - об этом заявили в Российском союзе автостраховщиков. Многие автовладельцы даже не подозревают, что являются обладателями фальсификата, и, попав в дорожно-транспортное происшествие, вынуждены самостоятельно возмещать ущерб. Для борьбы с фальшивками автостраховщики предлагают , в частности, одномоментно, к 1 июля года, заменить все бланки ОСАГО на новые, увеличить штраф за езду без страховки, а стоимость ОСАГО значительно увеличить за счет введения новых повышающих коэффициентов. Как не стать жертвой мошенников при покупке документов об автогражданской ответственности?

Что делать, если страховщик навязывает дополнительные услуги? Можно обойтись и без письменного отказа — достаточно пригласить свидетелей или записать беседу с агентом на диктофон. Вы имеете на это право. Безусловно нет, решение это должно быть добровольным.

ОСАГО и мошенники

.

.

Что делать, если навязывают допуслуги к ОСАГО или отказывают в оформлении полиса?

.

.

Центробанк рассказал россиянам, что делать при осложнениях с оформлением ОСАГО

.

Как вернуть деньги за навязанную страховку

.

.

.

.

.

2

2

Пока нет комментариев.