Как рассчитать налог на ребенка

Расчет страховых взносов с заработной платы Если сотрудник оформлен в фирме официально, с его зарплаты нужно удерживать и перечислять в бюджет налог на доходы, а также платить страховые взносы. Это обязанность каждого работодателя, и избежать ее нельзя. НДФЛ вычитают из заработной платы, а вот страховые взносы работодатель платит за свой счет. Это, конечно, в идеале — когда вся начисленная зарплата — это облагаемый доход. Но не все так просто, потому что есть различные необлагаемые выплаты и вычеты.

ВИДЕО ПО ТЕМЕ: Налоговый вычет на детей: все, что нужно знать. Возврат ндфлДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как рассчитать подоходный налог на троих детей

- Налоговые вычеты по НДФЛ на детей

- Примеры расчета вычета

- Как платить подоходный налог с зарплаты: правила расчёта

- Налоговый вычет на ребенка (детей) в 2019 году

- Как рассчитать налоговый вычет на ребенка

- Расчет налогов с зарплаты 2019

- Как рассчитать налог на ребенка

- Налоговый вычет за обучение ребенка

- Онлайн калькулятор расчета НДФЛ с вычетами на детей

Как рассчитать подоходный налог на троих детей

Калькулятор социальных вычетов В статье собрана исчерпывающая информация о том, что такое налоговый вычет на детей в году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов , как воспользоваться налоговыми льготами на детей. Порядок и суммы предоставления налогового вычета на детей регламентируются статьей Налогового кодекса РФ.

Налоговые вычеты по НДФЛ на детей Данный вычет представляет собой фиксированную сумму, на которую уменьшается налогооблагаемая база, что влечет для налогоплательщика получение дохода заработной платы в большем размере. Иными словами, налоговый вычет — это часть заработной платы, на которую не начисляется НДФЛ.

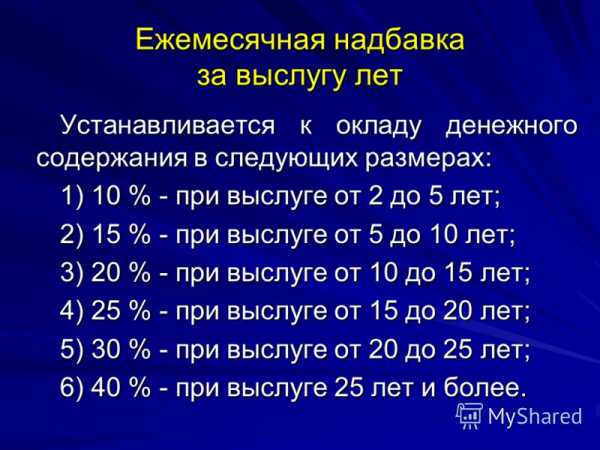

Родитель, супруг супруга родителя, усыновитель, на обеспечении которых находится ребенок, по состоянию на год имеют право на получение ежемесячно налогового вычета в следующих размерах:.

Таким образом, определенный лимит, или, иначе, предельная величина налогового вычета на детей отсутствует, а размер вычета определяется количеством детей и другими изложенными выше основаниями.

Также право на вычет распространяется на опекуна, попечителя, приемного родителя, супруга супруги приемного родителя, на обеспечении которых находится ребенок, однако сумма вычета, указанная в вышеприведенном списке последней, для данной категории налогоплательщиков уменьшается с 12 до 6 тыс.

В случае заключения матерью нового брака при наличии ребенка от предыдущего, в том числе гражданского, брака, право на вычет имеет также новый муж матери, если ребенок находится на их с матерью совместном обеспечении, поскольку новый муж матери также несет расходы на содержание ребенка супруги.

Аналогичным образом право на вычет возникает и у новой супруги отца, уплачивающего алименты матери ребенка, так как алименты являются совместной собственностью отца и его новой жены. Таким образом, в случае расторжения родителями брака и заключения ими нового брака право на получение вычета возникает и у новых супругов родителей. Как правильно рассчитать налоговый вычет на ребенка? При определении применяемого размера стандартного налогового вычета учитывается общее количество детей.

Первый ребенок — это наиболее старший по возрасту ребенок, вне зависимости от того, предоставляется на него вычет или нет письмо Департамента налоговой и таможенно-тарифной политики Минфина России от Размер подлежащего уплате НДФЛ с учетом перечисленных вычетов составит руб.

Принимая во внимание, что сумма НДФЛ при отсутствии вычетов составляет руб. Если в приведенном примере один из детей 12 лет является инвалидом, размер подлежащего уплате НДФЛ составит руб.

Эти критерии не указаны в законе как альтернативные, в связи с чем размер вычета допустимо определять путем сложения сумм вычета п. Налоговый вычет предоставляется в двойном размере единственному родителю приемному родителю , усыновителю, опекуну, попечителю. Предоставление налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Данное обстоятельство подтверждается свидетельством о рождении ребенка, в котором указан только один родитель, или справкой ЗАГСа о занесении сведений о втором родителе со слов матери; если один из родителей умер, объявлен умершим или безвестно отсутствующим. Подтверждением данных фактов является свидетельство о смерти и решение суда о признании второго родителя умершим или безвестно отсутствующим.

Родитель не признается единственным в следующих случаях:. Налоговый вычет может также предоставляться в двойном размере одному из родителей приемных родителей по их выбору на основании заявления об отказе одного из родителей приемных родителей от получения налогового вычета.

Следовательно, не может отказаться от налогового вычета родитель, состоящий на учете в центре занятости, мать, находящаяся в отпуске по беременности и родам, а также в отпуске по уходу за ребенком.

Применяться налоговый вычет может с месяца рождения ребенка, с месяца, в котором произошло усыновление, установлена опека попечительство , или с месяца вступления в силу договора о передаче ребенка детей на воспитание в семью. Прекращается налоговый вычет по окончании года, в котором ребенок достиг возраста 18 лет, в котором истек срок действия либо досрочно расторгнут договор о передаче ребенка детей на воспитание в семью, в котором произошла смерть ребенка.

Если ребенок по достижении им 18 лет продолжает обучение в образовательном учреждении и или учебном заведении, включая академический отпуск, вычет предоставляется за весь период обучения до достижения ребенком возраста 24 лет. Начиная с месяца, в котором доход превысил тыс. Если налогоплательщик имеет более одного места работы, то налоговые вычеты могут быть предоставлены только одним из работодателей по выбору налогоплательщика. В случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты.

Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной по предыдущему месту работы. Если по каким-то причинам налогоплательщику в течение налогового периода налоговые вычеты на детей не были предоставлены или были предоставлены в меньшем размере, чем предусмотрено законом в том числе в связи с непредставлением работодателю заявления налогоплательщика или необходимых документов для получения данного вычета , излишне уплаченный НДФЛ может быть возвращен налогоплательщику из бюджета.

Для этого по окончании налогового периода по окончании календарного года налогоплательщик должен предоставить в налоговую инспекцию по месту жительства следующие документы:. В течение трех месяцев после получения налоговой инспекцией документов должна быть проведена камеральная налоговая проверка, по окончании которой, в случае положительного решения, излишне уплаченный НДФЛ в течение одного месяца подлежит возврату.

Если у вас возникли дополнительные вопросы, связанные с налоговым вычетом на ребенка, вы можете задать их нашим юристам, воспользовавшись специальной формой на сайте. Задать вопрос. Налоговый вычет. Герман Гейнц Консультаций: Родитель, супруг супруга родителя, усыновитель, на обеспечении которых находится ребенок, по состоянию на год имеют право на получение ежемесячно налогового вычета в следующих размерах: руб.

Кому предоставляется налоговый вычет на ребенка? Пример расчета налогового вычета на несовершеннолетних детей Как правильно рассчитать налоговый вычет на ребенка? Стандартный налоговый вычет единственному родителю или опекуну Налоговый вычет предоставляется в двойном размере единственному родителю приемному родителю , усыновителю, опекуну, попечителю. Родитель признается единственным в следующих случаях: если отцовство ребенка юридически не установлено, в том числе если по желанию матери ребенка сведения об отце ребенка в запись акта о рождении ребенка не внесены.

Родитель не признается единственным в следующих случаях: если родители не состоят и не состояли в зарегистрированном браке; если брак между родителями расторгнут; если второй родитель лишен родительских прав; если второй родитель отбывает наказание в местах лишения свободы. Сроки предоставления налогового вычета Применяться налоговый вычет может с месяца рождения ребенка, с месяца, в котором произошло усыновление, установлена опека попечительство , или с месяца вступления в силу договора о передаче ребенка детей на воспитание в семью.

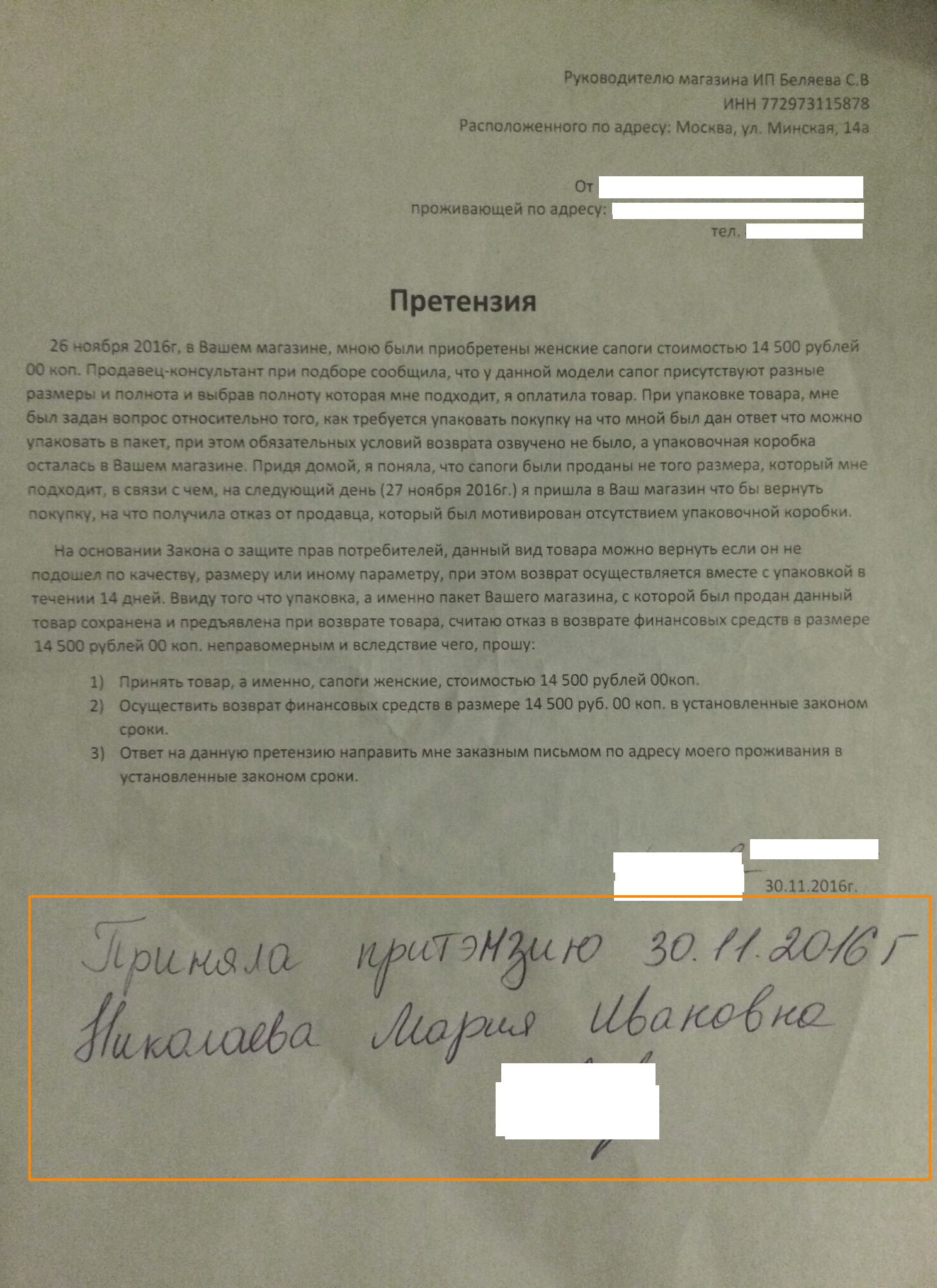

Спасибо Сказали спасибо:. Все консультации. Последние вопросы. Другое Возврат товара в интернет-магазин. Работа Сроки увольнения работника на испытательном сроке. ЖКХ Расчет водоотведения. Похожие вопросы.

Налог с продажи квартиры: сколько, когда и за что платить? О проекте Контакты. Редакция не несет ответственности за мнения, высказанные в комментариях читателей. Как рассчитать налог на ребенка РУ расскажет о порядке, размерах и сроках получения налоговых вычетов в различных ситуациях. Общая характеристика налоговых вычетов для физлиц Сумма налогового вычета — это та сумма, на которую можно уменьшить налогооблагаемую базу.

К примеру, если заработная плата работника, указанная в его трудовом договоре, составляет 10 тыс. Если же работник имеет налоговый вычет по какому-либо основанию, к примеру, в размере 6 тыс.

Как рассчитать налоги, если ребенок занимается бизнесом? Сотрудникам, имеющим детей, предоставляется возможность снизить суммы подоходного налога. Все о налоговом вычете на ребенка в году - в этой статье. В этом году воспользоваться правом на получение стандартного налогового вычета на ребенка детей могут:. Данный статус присваивается, если второй родитель судом объявлен умершим или признан безвестно отсутствующим.

Обратите внимание, вычет на ребенка-инвалида в году определяют путем сложения двух сумм - на инвалида и обычного детского по очередности рождения. Такое разъяснение Минфин впервые дал в письме от Работал в банке менеджером, сейчас работаю программистом. Удивлен, как мало люди знают о финансовой грамотности, выступаю советчиком для широкого круга друзей и знакомых.

Ведь налоговые вычеты — бухгалтерский термин, а ведь именно бухгалтера изымают с заработной платы налоговую сумму. Здравствуйте, Евгения Викторовна, чтобы получить налоговый вычет вам нужно в бухгалтерию по месту работы написать заявление о предоставлении налогового вычита согласно ст. Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет. Стандартный и другие виды налогового вычета на ребенка в году НДФЛ платят с доходов физлиц — резидентов и нерезидентов.

Обычно налог перечисляют налоговые агенты, как правило, работодатели. В некоторых случаях это делают сами граждане. Налоговую базу уменьшают на вычеты: стандартные, профессиональные, имущественные и социальные. Адвокат специализация — налоговые споры и кандидат юридиче В прошлом материале Юлия Майфет, адвокат специализация — налоговые споры и кандидат юридических наук, рассказала, должны ли платить родители налоги за ребенка, если у него уже есть свое дело, приносящее доходы.

Налоговый вычет на ребенка детей в году. Как платить подоходный налог с зарплаты: правила расчёта. Как рассчитать подоходный налог если есть дети.

Налоговые вычеты по НДФЛ на детей

Как платить подоходный налог с зарплаты: правила расчёта Считаем налоговые вычеты на детей Кто имеет право на вычеты на детей Сумма вычета на ребенка Если у вас повторный брак и родился общий ребенок Вычет на ребенка-инвалида До каких лет положен вычет на ребенка Максимальная сумма дохода для вычета на ребенка Как получить двойной вычет на детей по НДФЛ Процедура и документы для получения вычета на ребенка Как вернуть вычеты на детей за прошлые годы. Стандартный налоговый вычет на детей — это сумма, которую предоставляет государство для уменьшения налогооблагаемой базы. Если у вас есть ребенок, то ваш работодатель вычитает из вашей зарплаты налоговый вычет, и уже с оставшейся суммы перечисляет подоходный налог.

Опубликовано Если на текущий момент Вы совсем не знакомы с процессом получения вычета за обучение, то мы советуем для начала ознакомиться с нашими статьями: Информация о вычете за обучение , Документы для получения вычета за обучение , Процесс получения вычета за обучение. В данной статье мы не будем еще раз останавливаться на основных понятиях, связанных с вычетом суть вычета, процесс получения, сроки возврата и т. Соответственно, если у Вас не было официального дохода, и с Вас не удерживался налог на доходы, то получить вычет Вы не сможете.

Примеры расчета вычета

Примеры расчета вычета В данном разделе мы приведем примеры расчета социального налогового вычета на обучение в разных ситуациях. Доходы и уплаченный подоходный налог: В году Сидоров С. Расчет вычета: В данном случае, сумма вычета за обучение составляет 80 тыс. Так как Сидоров С. Пример 2: Собственное обучение на сумму более тыс. Условия получения вычета: В году Зубков В. Доходы и уплаченный подоходный налог: Официальная заработная плата Зубкова В.

Как платить подоходный налог с зарплаты: правила расчёта

Когда теряется право: — достижение 18 лет, если дети не учатся; — достижение 24 лет, если дети учатся очно в вузе или в аспирантуре, интернатуре, клинической ординатуре, военном вузе; — истечение срока действия или досрочного расторжения договора о передаче малыша на воспитание в семью; — для возмещения НДФЛ в двойном размере - вступление в брак единственного родителя. Заработная плата Соколовой составляет 40 руб. В январе года Соколова обращается с письменным заявлением на имя руководителя своей организации с просьбой получить налоговый вычет на детей. Сумма на детей составит руб. Данная сумма будет вычитаться из дохода Соколовой до сентября года, поскольку в этом месяце налогооблагаемый доход сотрудницы, начисленный нарастающим итогом с начала года, достигнет р.

Калькулятор социальных вычетов В статье собрана исчерпывающая информация о том, что такое налоговый вычет на детей в году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов , как воспользоваться налоговыми льготами на детей. Порядок и суммы предоставления налогового вычета на детей регламентируются статьей Налогового кодекса РФ. Налоговые вычеты по НДФЛ на детей Данный вычет представляет собой фиксированную сумму, на которую уменьшается налогооблагаемая база, что влечет для налогоплательщика получение дохода заработной платы в большем размере.

Налоговый вычет на ребенка (детей) в 2019 году

Как работает калькулятор Сервис по расчету подоходного налога устроен просто. Первым делом надо выбрать ставку налога — 13 или 30 процентов. Стандартный налоговый вычет на ребёнка Когда теряется право: Заработная плата Соколовой составляет 40 руб.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоговые вычеты на детей 2018Этот налог начисляется на все виды заработной платы, в том числе и в материальном и натуральном эквиваленте, то есть выплаченной не в денежных единицах. Данный вид налогообложения распространяется также на доходы, полученные от аренды жилья, выигрыша или приза и других доходов, предусмотренных Налоговым кодексом России. Подоходный налог с заработной платы — наиболее весомый и значимый прямой доход с населения, поступающий в национальный бюджет. Главной особенностью данного вида налогообложения можно назвать период расчета, который составляет календарный отчетный год, а не месяц, как у большинства налогов. Еще одним существенным отличием является единая система льгот для всех категорий налогоплательщиков, независимо от сфер деятельности.

Как рассчитать налоговый вычет на ребенка

.

.

Расчет налогов с зарплаты 2019

.

Как рассчитать налог на ребенка

.

.

.

Налоговый вычет за обучение ребенка

.

Онлайн калькулятор расчета НДФЛ с вычетами на детей

.

2

2

Ваша тема уже с месяц как притча воязыцех по всему инету. Еще иногда ее называют бородатым бояном. Но в целом спасибо канешн