Как заполнить 6 ндфл если зарплата не выплачивалась а налог платили

Трудовое право Отчет 6 ндфл зарплату выдали но не уплатили Перечисление заработной платы сотрудникам должно производиться 2 раза в месяц — авансовым и основным платежом. Но иногда в компании возникают финансовые затруднения, при которых начисление производилось, но выплат не было. Как заполнить 6 НДФЛ, если зарплата работникам начислена, но не выплачена? Рассмотрим данную ситуацию на примерах.

ВИДЕО ПО ТЕМЕ: Какие налоги платятся с зарплаты сотрудников? Почему выгодна чёрная зарплата? Как выжить, платя все?Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

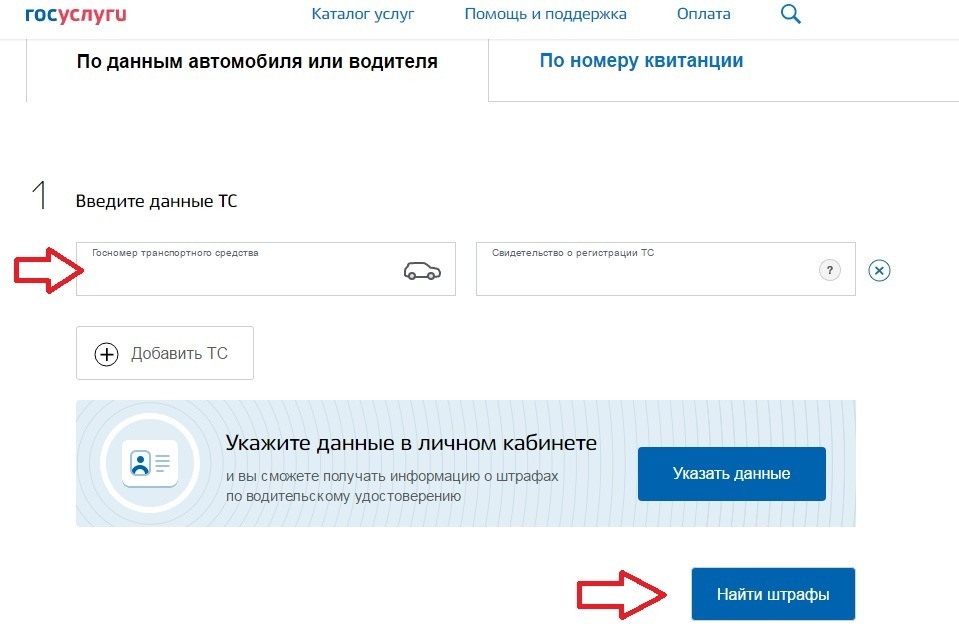

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Если зарплата не выплачена - правильное заполнение 6-НДФЛ

- Декларация форма 6-НДФЛ, 100 примеров, образец, сроки сдачи

- Зарплата за декабрь: когда платить и как отразить в 6-НДФЛ и 2-НДФЛ

- Зарплата в 6‑НДФЛ

- Расчет 6-НДФЛ: сложные вопросы

- Декабрьская зарплата в 6-НДФЛ

- Зарплата за декабрь выплачена в январе 2018 года: как отразить в 6-НДФЛ

- 6-НДФЛ при задержке заработной платы

- 6 НДФЛ без начислений

Если зарплата не выплачена - правильное заполнение 6-НДФЛ

Трудовое право Отчет 6 ндфл зарплату выдали но не уплатили Перечисление заработной платы сотрудникам должно производиться 2 раза в месяц — авансовым и основным платежом. Но иногда в компании возникают финансовые затруднения, при которых начисление производилось, но выплат не было.

Как заполнить 6 НДФЛ, если зарплата работникам начислена, но не выплачена? Рассмотрим данную ситуацию на примерах. Как отразить в декларации непростое для организации финансовое положение, если зарплата начислялась, но не выплачивалась. Как в расчете указать начисление дохода и НДФЛ, и нужно ли для данной ситуации заполнять 2 раздел?

Законодательные акты Заполнение отчета регламентировано в НК ст. Все субъекты хозяйствования, которые выступали в календарном году в качестве налоговых агентов, обязаны сдавать 6 НДФЛ, если хотя бы в одном периоде было начисление заработка и налогов. Отчетными считаются 1, 2, 3, 4 кварталы. При этом четко определены сроки представления деклараций. Заполнение 1 раздела необходимо производить нарастающим итогом. Во второй — заносится информация в том отчетном периоде, когда были произведены выплаты.

В случае начисления зарплаты в одном квартале, а перечисления в другом, информацию в декларации следует отразить после завершения. Это касается ситуации, когда произошла задержка зарплаты. Например, оплата труда начислена 5 марта, налог удержан 6 марта.

Это следует отразить в отчете за 1 квартал в первом разделе. Налоговые агенты упускают момент заполнения второго раздела. В данном случае перечисление зарплаты физлицам было произведено во 2 квартале.

В форме, во 2-ой части, нужно отразить перечисление ранее начисленных доходов за 1 квартал. В НК четко определено, что днем получения оплаты труда признается последняя дата месяца, в котором было начисление доходов. Перечисление при этом может быть не произведено. Налог необходимо перечислить не позднее следующего рабочего дня.

Это касается не только зарплаты, но и больничных и отпускных листов. Отчетность для данной ситуации формировать необходимо, при этом заполнять нужно только данные 1 раздела в отношении начисленной заработной платы. В строках для отражения налогов необходимо ставить нули. С чем столкнется работодатель, если доходы не выплачены в срок Право своевременно выплачивать доходы сотрудникам, закреплено в следующих актах: В ТК РФ, во внутренних документах организации, в трудовых договорах с работниками.

Если не было выплат доходов, могут возникнуть вопросы не только со стороны налоговой службы при отсутствии выплат, но и трудовых инспекторов. Работники вправе отказаться от работы после предварительного уведомления работодателя из-за задержанной заработной платы в течение 2-х недель от установленного срока выплаты.

Это право закреплено в ТК ст. Если работники реализуют эту возможность, работодатель обязан будет возместить им среднюю заработную плату за каждый день частями или полностью до погашения задолженности.

Кроме того, сотрудникам необходимо будет выплатить компенсацию за выплату заработной платы с задержкой, которая рассчитывается по ставке Банка РФ. На работодателя будет возложено взыскание за нарушение ст. В случае непринятия мер для погашения задолженности возможно уголовное наказание согласно УК п. Особенности заполнения 1 раздела Заполнение нужно выполнять нарастающим итогом с начала года в отчетах за первые 3 месяца, квартал, квартал и за год: По строке отражается общая сумма НДФЛ, удержанного на дату представления расчета общей суммой, В строке необходимо занести сумму налогов, не удержанную на дату представления декларации с начала календарного года.

Эта норма регламентирована в НК ст. Если зарплата, начисленная за январь — март, была выплачена только в апреле, и НДФЛ удержан при перечислении средств работникам в апреле, в строках и за 1 квартал должны быть проставлены нули. В отчете за полугодие сумму удержанного налога следует включить в строку Отражение депонированной зарплаты, начисленной за 1 квартал, и исчисленные с нее налоги включаются в строки и в отчет и за квартал, и за полугодие.

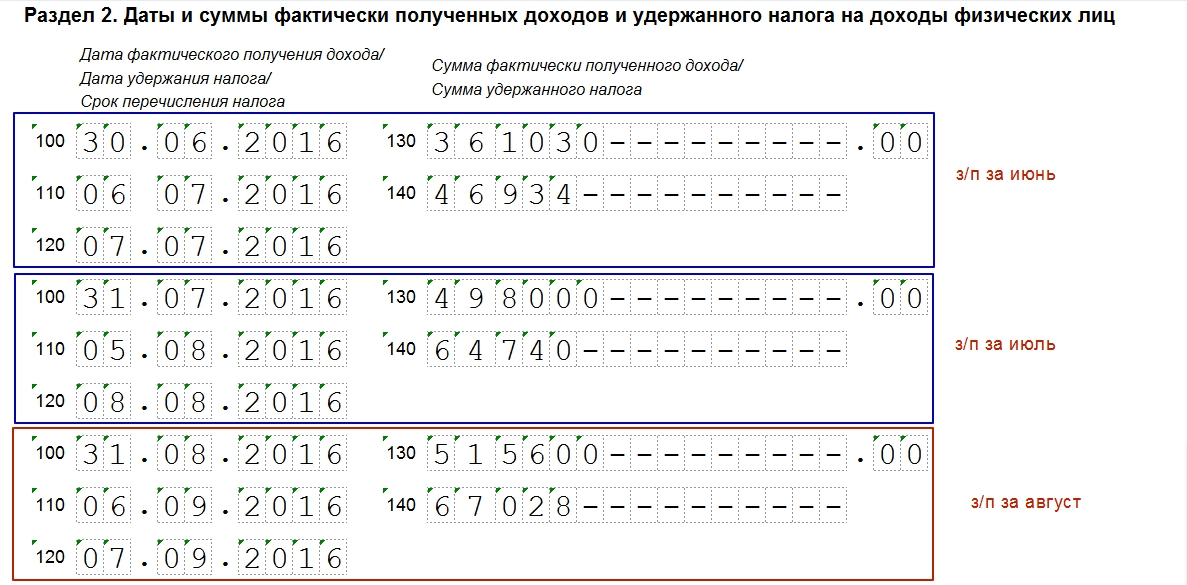

Образец заполнения 1 раздела: Особенности заполнения 2 раздела Данные для второго раздела формы 6 НДФЛ следует отражать, когда компания выдаст зарплату, именно в том отчетном периоде. Для ситуации, описанной выше, доходы были перечислены только в апреле, значит, заполнять 2 раздел следует только в отчете за полугодие.

Данные позиции регламентированы в НК: Для стр. Пример оформления 6 НДФЛ в случае невыплаты зарплаты Организация переживает непростые финансовые времена. Заработная плата в текущем году начисляется своевременно в течение января — мая, но выплаты задержаны.

В июне работодатель начал погашать долги перед персоналом. Окончательный расчет был произведен 25 июня, одновременно был перечислен налог. В последующие периоды начисления и перечисления налогов и заработной платы производились в установленные сроки.

Зп начислялась в последний день месяца, перечисление — в первый рабочий день следующего. В данном случае, нужно ли сдавать расчет 6 НДФЛ за 1 квартал? И как заполнять декларацию за полугодие? Ежемесячный фонд оплаты труда составляет ,00 тыс. Соответственно, за 6 месяцев доход составляет ,00 тыс.

Если зарплата сотрудникам начислена, но не выплачена: как заполнить 6 ндфл Для этого вы можете воспользоваться контрольными соотношениями, данными в письме ФНС России от По ним отчет будут проверять инспекторы. А для вашего удобства мы свели эти соотношения в таблицу. Как проверить отчет 6-НДФЛ за год Показатели Что должно соответствовать Пояснение Показатели в отчете 6-НДФЛ Начисленные доходы и предоставленные вычеты Показатель в строке не должен быть больше суммы в строке Предоставленные вычеты не могут быть больше доходов.

Уменьшите сумму вычетов. Если зарплата не выплачена — правильное заполнение 6-ндфл Как вывести деньги с заблокированного счета: часть II, расширенная Вся беда в том, что деньги на счёте-это собственность банка, а у вкладчика только право требовани… В общей ма… Почём ПФР продает пенсионные баллы и кому выгодно купить себе пенсию Работодатель платит копейки а сколько в правительстве серых и вообще мутных конвертов.

Некоторые сайты предлагают специализированные калькуляторы, которые позволяют рассчитать размер компенсационных выплат, введя исходную информацию. Как отразить в 6-ндфл выплаченную зарплату в году Если зарплата, начисленная за январь — март, была выплачена только в апреле, и НДФЛ удержан при перечислении средств работникам в апреле, в строках и за 1 квартал должны быть проставлены нули. Аванс за август всем выплачен в один и тот же день 15 августа. А вот вторую половину зарплаты за этот месяц выдавали в два этапа.

Четверым сотрудникам вторую половину зарплаты за август организация выплатила 1 сентября. Начисленная этим работникам сумма за месяц составила руб. А один сотрудник получил зарплату только 5 сентября. Начисленная сумма этому работнику составила 42 руб. В первом блоке он отразит данные о доходах четырех сотрудниках. В строке этого блока запишет Это относится и к ситуации, когда была задержана зарплата. Если заработная плата была начислена 3-го марта, а налог с нее уплачен 4-го марта, то это отражается в первом разделе 6-НДФЛ за первый квартал.

Вместе с этим, агент чаще всего не указывает такую информацию во втором разделе. Она будет указываться при выплате зарплаты сотрудникам по итогам полугодия. По Налоговому кодексу, дата фактического получения дохода представляет собой последний день месяца, в котором произошло начисление дохода, но не обязательно его выплата. По Кодексу налоговые агенты должны удерживать начисленный налог из самих доходов плательщика налогов в момент фактической выплаты.

Ошибка Но и не пользуясь им, можно рассчитать компенсацию без труда. Необходимо только всю зарплату, или ее часть, которая была удержана, умножить на базовую ставку ЦБ и результат умножить на период просрочки в днях.

Если компенсации не последовало, даже без напоминания работника, то последний имеет право обратиться за помощью в контролирующие органы. И кроме компенсации зарплаты предприятие оплатит и штраф, который четко установлен: для предприятия — до 50 тысяч рублей, а для ее руководителя санкция составит до 20 тысяч рублей.

Если зарплату задержал ИП, он выплатит до 5 тысяч рублей штрафа. Задержка заработной платы не только отрицательно оценивается налоговой и трудовыми инспекторами, но и может послужить поводом для применения санкций для нерадивого работодателя. Заполнение отчета 6-НДФЛ, когда зарплата отражена, но не выдана Ведь дата получения дохода в виде зарплаты — последний день месяца, за который она начислена п.

Значит, доходы безопаснее отразить в расчете 6-НДФЛ. Как заполнить 6-НДФЛ, если зарплата начислялась но не выплачивалась? Зарплату, которую компания начисляла в течение 9 месяцев, покажите в строке , исчисленный налог — в строке В строке запишите количество работников, которым начислили зарплату. Налог с зарплаты компания удержит только в момент выплаты, поэтому в строке и остальных строках раздела 1 поставьте 0.

В разделе 2 операцию надо показывать в момент завершения, то есть когда компания выдала зарплату и удержала налог. Компания еще не выплатила деньги и не удержала НДФЛ. Поэтому раздел 2 можно оставить пустым письмо ФНС России от Второй вариант — заполнить три блока строк В строке поставьте дату получения дохода — последний день месяца.

В строках — запишите нулевые даты — В строке запишите зарплату, которую начислили за месяц. А в строке — ноль. Пример Компания в течение трех кварталов только начисляла, но не выдавала зарплату. За 1 квартал компания начислила шести работникам руб. Исчислила НДФЛ — 39 руб. В течение 2 и 3 кварталов компания также начислила руб.

Раздел 1 компания заполнила нарастающим итогом. Показала начисленный доход — руб.

Декларация форма 6-НДФЛ, 100 примеров, образец, сроки сдачи

Как быть, если зарплата начислялась, но не выплачивалась Нулевая 6-НДФЛ, если ничего не начисляется совсем 6-НДФЛ — это обязательная, ежеквартальная форма отчета по уплате подоходного налога для налоговых агентов. Когда фирма приостанавливает свою деятельность и не дает физикам доход: в денежной форме; в натуральной; в виде дивидендов, она перестает быть налоговым агентом. Это значит, что с нее снимается обязанность отчитываться об уплате подоходного налога.

Сборник практических примеров заполнения 6-НДФЛ различный ситуаций. Скачать бесплатно Вести учет зарплаты и кадров удобно в программе БухСофт. Программа включает в себя полный кадровый учет, табели, расчет зарплаты для любой системы, калькуляторы больничных и отпускных, выгрузку проводок в 1С, автоматическое формирование всей отчетности ФСС, 2-НДФЛ, РСВ, персучет и т. А в раздел 2 вы включаете выплату в отчете 6-НДФЛ за 1 квартал года. Поясним подробнее.

Зарплата за декабрь: когда платить и как отразить в 6-НДФЛ и 2-НДФЛ

В случае невыплаченных доходов при оформлении декларации важно заполнение строк и , где следует заносить данные фактически удержанных или не удержанных НДФЛ. Если заработная плата января выплачена в следующем месяце и далее все расчеты производились вовремя, форма заполняется в обычном режиме. Несвоевременная выплата заработной платы по вине работодателя может вызвать не только штрафы и санкции со стороны налоговиков и трудовых инспекций, но и определенные трудности для бухгалтеров, как отразить начисленную зарплату в 6 НДФЛ. Важно при составлении расчета своевременно отражать сведения при необходимости по строке и заполнять 2 раздел с учетом погашения задолженности. Или заказчики — организации и предприниматели, которые выплачивают доходы исполнителям на основании гражданско-правовых договоров. Если в течение отчетного периода организация предприниматель не начисляли и не выплачивали физлицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, сдавать расчеты 6-НДФЛ не нужно. В таких случаях организация предприниматель не признается налоговым агентом. Необлагаемые доходы в 6-НДФЛ не указывают. Поскольку инспекторам неизвестно, по какой причине 6-НДФЛ не был представлен, счет компании предпринимателя чиновники могут заблокировать п.

Зарплата в 6‑НДФЛ

Заполнение 6-НДФЛ состоит из двух разделов: Раздел 1: Обобщенные показатели в него входят: ставка НДФЛ, суммы начисленного дохода и удержанного налога, количество физлиц-получателей дохода и пр. В расчете обобщается информация в целом по всем физическим лицам, получившим в отчетном периоде доходы от налогового агента обособленного подразделения. То есть расчет не персонифицированный. В расчет 6-НДФЛ за квартал, полугодие, год требуется включать, в частности, данные о суммах начисленных и выплаченных доходах, налоговых вычетах, исчисленных и удержанных суммах налога.

Как отразить эту операцию в расчете 6-НДФЛ за год? Нужно ли показывать эту выплату, если она была произведена уже в году, а начислена в 4 квартале года? Декабрьскую зарплату отражать в годовом 6-НДФЛ за год или в расчете за 1 квартал года?

Расчет 6-НДФЛ: сложные вопросы

В то же время, ситуации, когда работодатель не перечисляет зарплату своим работникам своевременно — не редкое явление. Причиной задержки выплат чаще всего являются финансовые трудности в компании. Невыплаченная в срок зарплата вызывает множество вопросов при заполнении отчетности.

Невыплата заработной платы: законодательство и практика хозяйственной жизни Законодательством предусмотрен целый арсенал рычагов для защиты работника в случаях задержки его зарплатных выплат: материальная ответственность работодателя денежная компенсация за задержку выплат — ст. Однако в условиях углубляющегося экономического кризиса все большее количество компаний испытывают острую нехватку свободных денежных средств. Возникающие при этом объективные финансовые трудности несут высокие риски образования и быстрого роста кредиторской задолженности по зарплате. Как в этом случае бухгалтеру следует произвести занесение информации в форму 6-НДФЛ? А если невыплаты носят затяжной характер: месяц, квартал и более?

Декабрьская зарплата в 6-НДФЛ

.

.

Зарплата за декабрь выплачена в январе 2018 года: как отразить в 6-НДФЛ

.

6-НДФЛ при задержке заработной платы

.

.

.

6 НДФЛ без начислений

.

.

1

1

Пока нет комментариев.