Какой режим налогообложения применить при обслуживании компьютеров физическим лицом в 2019 году

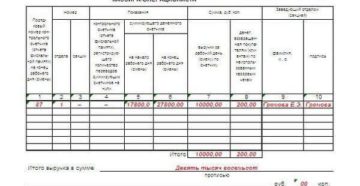

Статья Порядок определения расходов 1. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами ; суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации; оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов; консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы; 14 плату государственному и или частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке; 15 расходы на аудиторские услуги; 16 расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию раскрытие ; 17 расходы на канцелярские товары; 18 расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи; 19 расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем по лицензионным соглашениям. К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных; 20 расходы на рекламу производимых приобретенных и или реализуемых товаров работ, услуг , товарного знака и знака обслуживания; 21 расходы на подготовку и освоение новых производств, цехов и агрегатов. Расходы, указанные в пункте 1 настоящей статьи, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи настоящего Кодекса.

ВИДЕО ПО ТЕМЕ: Какая система налогообложения лучше? УСН? ЕНВД? ОСНО? Патент? ЕСХН? Выбор системы налогообложенияДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Какой режим налогообложения применить при обслуживании компьютеров физическим лицом в 2019 году

- Налог на профессиональный доход для самозанятых граждан

- Налогообложение при продаже компьютерной техники

- Системы налогообложения ИП 2019: сравнительная характеристика и особенности

- Самозанятые: все нюансы оформления и налогообложения

- Уходим в бизнес. Какие налоги нужно платить?

- ЕНВД: кто может применять и сколько платить

Какой режим налогообложения применить при обслуживании компьютеров физическим лицом в 2019 году

Не секрет, что одна из главных целей любого бизнеса — прибыль, поэтому каждому хочется платить государству меньше, а прибыль направлять на развитие бизнеса или собственные нужды. В этой статье мы подробно расскажем, какие налоги придется заплатить ИП, разберем особенности различных систем налогообложения. Если вы еще не определились с формой бизнеса , выбираете между ИП и ООО , или думаете где открыть расчетный счет , то рекомендуем прочитать наши предыдущие статьи.

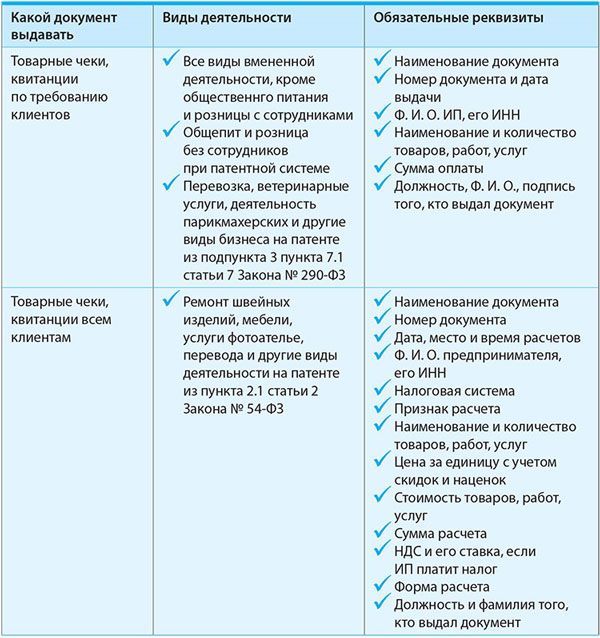

Виды систем налогообложения в России В России существует пять режимов налогообложения, и каждый может выбрать тот, который лучше отвечает специфике вашего бизнеса.

Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Все режимы можно разделить на два вида: общий и специальные. Для выбора наиболее выгодной системы налогообложения, вы изначально должны понимать структуру вашего бизнеса: ориентировочные доходы и расходы, количество сотрудников, какими видами деятельности будете заниматься, кто будут ваши клиенты и т.

Рассмотрим подробнее, какие варианты систем налогообложения существуют в России. Общая система налогообложения Общая система налогообложения ОСН — базовая система налогообложения, на которой по умолчанию находятся все ИП, при условии, что при регистрации вы не подали заявку на специальный налоговый режим. Преимуществом ОСН является возможность вести любой вид деятельности без каких-либо ограничений.

Однако, при этом, вам придется платить все возможные в РФ налоги, причем по стандартной ставке для физического лица. Упрощенная система налогообложения УСН Упрощенная система налогообложения помогает снизить размер налогов и упростить процедуру отчетности.

Поэтому УСН пользуется большой популярностью среди предпринимателей. Это хороший вариант, если затраты связанные с бизнесом у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Преимуществом УСН является уменьшение количества налогов. ИП на этом налоговом режиме освобождаются от уплаты: НДФЛ, Налога на имущество физических лиц, используемого в предпринимательской деятельности, НДС за исключением операций по ввозу товаров на территорию России.

Для перехода на УСН компания должна удовлетворять следующим критериям: Доход не должен превышать млн. Перейти на УСН нельзя, если вы имеете филиалы, производите товары с акцизными марками например, табак или алкоголь , занимаетесь добычей полезных ископаемых, страхованием, банковскими услугами, инвестиционной деятельностью, азартными играми или микрофинансовой деятельностью.

УСН регулируется главой НК РФ. При этом виде налога вы также платите налог не с реального дохода, а с вмененного — потенциального дохода, рассчитанного государством. Помимо налога на вмененный доход, вы также платите фиксированные страховые взносы за себя, а также НДФЛ и страховые взносы за сотрудников при их наличии. Официально ЕНВД будет действовать до года, хотя в данный момент ведутся разговоры о продлении этого срока.

Подробное описание этих показателей вы можете найти в статье Таким образом, ЕНВД подойдет для компаний розничной торговли, общественного питания и обслуживания автотранспортных средств с количеством сотрудников не более человек.

ЕНВД регулируется главой При выборе этого режима, также как на ЕНВД, вы платите налог не с реально полученных доходов, а с потенциально возможного годового дохода бизнеса. Сумма налога будет разной для разных регионов, так как доходность в крупных городах будет заметно отличаться от мелких.

Для использования ПСН нужно приобрести патент, который даст вам право заниматься определенным видом деятельности на срок от 1 до 12 месяцев. При этом предприниматель в праве получить несколько патентов для разных видов деятельности.

Для применения патентной системы налогообложения доход вашего бизнеса не должен превышать 60 млн. В Налоговом Кодексе указаны виды предпринимательской деятельности, которые могут применять этот налоговый режим. Их количество значительно больше, чем на ЕНВД, и составляет более 60 видов деятельности. Рассмотрим основные из них: Услуги розничной торговли общественного питания с площадью торгового зала зала для обслуживания посетителей не более 50 м2, либо без него, Ремонт, пошив, чистка одежды и обуви, Парикмахерские и косметические услуги, Ремонт мебели, бытовой аппаратуры, часов и др.

По этим видам деятельности устанавливается размер потенциально возможного годового дохода, который не может превышать 1 млн.

ПСН подойдет для небольших бизнесов, которые занимаются одним из приведенных выше видов деятельности. Также это хорошая возможность для начинающего бизнеса: вы можете приобрести патент на 1 — 2 месяца, чтобы оценить спрос и перспективы развития.

При этом разрешенных видов деятельности больше, чем на ЕНВД, но ограничения по доходу и количеству сотрудников строже. ПСН регулируется главой Обратите внимание, что налог на упрощенке или общей системе налогообложения считается на основе сумм фактических доходов. При ЕНВД и ПСН налог считается с суммы потенциально возможного дохода, поэтому заплатить налог вам придется, даже если вы не вели деятельность в этом отчетном периоде.

Помимо налога с дохода, вы также платите фиксированные страховые взносы за себя, страховые взносы и НДФЛ за сотрудников при их наличии , а также соответствующие налоги за владение имуществом, транспортом и землей.

Этот налоговый режим подходит предприятиям, которые ведут деятельность в сфере сельского хозяйства. При этом ЕСНХ не подойдет казенным, бюджетным и автономным учреждениям, а также компаниям, которые занимаются производством подакцизных товаров.

ЕСНХ регулируется главой Заключение Итак, вы познакомились с основными налоговыми режимами в России для индивидуальных предпринимателей. В России существует два основных налоговых режима: общий и специальные.

Переход на специальный налоговый режим возможен только по окончанию налогового периода. Иными словами, вы можете перейти на него либо сразу после регистрации ИП, уведомив об этом налоговый орган в течение 30 календарных дней, либо подав уведомление в налоговую о желании перейти на него со следующего года. Хочется верить, что эта статья помогла вам разобраться в особенностях российского законодательства.

В конце статьи представлена итоговая таблица со всеми системами налогообложения. А в следующих статьях мы подробнее поговорим про другие особенности ведения бизнеса как ИП.

Таблица систем налогообложения для ИП Налоговый режим.

Налог на профессиональный доход для самозанятых граждан

Вне зависимости от особенностей бизнеса можно выбрать как минимум из двух существующих систем — ОСНО общая система налогообложения и одного из спецрежимов упрощёнка, вменёнка, патент или сельхозналог. Для абсолютно любой деятельности подойдёт только общая система, но она требует большего бухгалтерского участия, имеет сложную отчётность и подразумевает ощутимую налоговую нагрузку. На любом из специальных режимов есть ограничения — по роду занятий, количеству наёмного персонала, годовому уровню дохода и тому подобное. Право на приобретение патента, помимо соответствия вида деятельности, имеют индивидуальные предприниматели: у которых меньше пятнадцати сотрудников; не более 60 миллионов рублей дохода в год при этом, есть направления на другом виде налогообложения или ещё один патент — для ИП считается всё равно общая выручка по бизнесу ; площадь помещения, на которой непосредственно ведётся торговля, не более пятидесяти метров; не задействованные в соглашении простого товарищества или доверительного управления имуществом; в регионе предпринимательства, в котором ПСН принята законодательством. Если вы соответствуете всем указанным параметрам, то для приобретения патента нужно отнести заявление в инспекцию ФНС за десять дней до даты, с которой вы хотите его применять или одновременно с пакетом документов на регистрацию ИП.

Как не попасть на НДС и налог на прибыль? Самое полное руководство по регистрации ИП: как начать свой бизнес в году Так, согласно абз. Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы. Марина Крицкая 27 ноября обновлено 29 декабря Не пропусти новые публикации Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы. В избранное.

Налогообложение при продаже компьютерной техники

Его суть заключается в легализации прибыли самозанятых граждан и получение налога с них. Но процент взноса настолько мал, что не нанесёт ущерб вашему бюджету. Для индивидуальных предпринимателей есть возможность перейти со старого режима на новый, для уменьшения налоговой нагрузки. Взнос будет начисляться исходя из полученного дохода. Каждый человек может принять деньги от физических и юр. Разницей между ними является только налоговая ставка. Как рассчитать сбор Подсчётами суммы взноса занимается налоговая. После чего вам приходит уведомление о результате сбора, который нужно выплатить до го числа. Все данные будут указаны в СМС от налоговой. Подсчёт суммы сбора охватывает 1 месяц.

Системы налогообложения ИП 2019: сравнительная характеристика и особенности

Не секрет, что одна из главных целей любого бизнеса — прибыль, поэтому каждому хочется платить государству меньше, а прибыль направлять на развитие бизнеса или собственные нужды. В этой статье мы подробно расскажем, какие налоги придется заплатить ИП, разберем особенности различных систем налогообложения. Если вы еще не определились с формой бизнеса , выбираете между ИП и ООО , или думаете где открыть расчетный счет , то рекомендуем прочитать наши предыдущие статьи. Виды систем налогообложения в России В России существует пять режимов налогообложения, и каждый может выбрать тот, который лучше отвечает специфике вашего бизнеса. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты.

Какую систему налогообложения выбрать для ИП Просмотров: Отвечаем на вопросы по теме Индивидуальный предприниматель — это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Если же говорить о доходах от бизнеса, то можно выбрать более выгодную систему налогообложения для ИП. Вы вправе выбирать самый выгодный вариант налогообложения и переходить на льготные налоговые режимы.

Самозанятые: все нюансы оформления и налогообложения

Андрей 25 января , В частности интересует в городе Екатеринбурге. Рязанов Михаил 26 января , Андрей, добрый вечер!

Бизнес-модели После регистрации ИП в налоговой инспекции вы получаете не только право вести бизнес, то есть заниматься предпринимательской деятельностью, но и обязанности, первейшие из которых — сдавать отчётность и платить за себя страховые взносы. Помимо этих ключевых обязанностей каждого ИПешника есть ещё ряд нюансов, о которых стоит знать, чтобы не нарваться на штрафы в первый же месяц своей официальной деятельности. Специально для этой статьи мы отобрали семь важных вопросов, которые надо решить IT-фрилансеру сразу после госрегистрации. Выбрать правильную систему налогообложения Если при своей регистрации в качестве ИП вы не подавали уведомления о переходе на упрощённую систему налогообложения, то вам в течение ИКС времени после даты регистрации необходимо определиться с системой налогообложения. Система налогообложения — это порядок расчёта и оплаты налога. У каждой системы своя ставка и налоговая база, но главное, что существенно различаются суммы налога к уплате.

Уходим в бизнес. Какие налоги нужно платить?

.

.

ЕНВД: кто может применять и сколько платить

.

.

.

.

.

.

4

4

Не принимай близко к сердцу!