Особенности страхование предпринимательских рисков страховая выплата

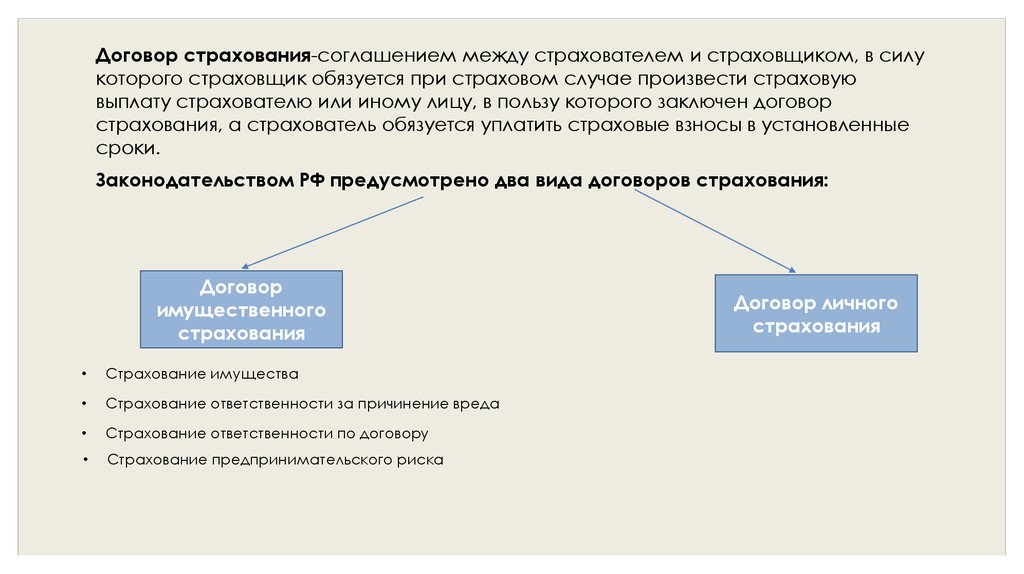

Договор страхования предпринимательского риска Как известно, договор страхования предпринимательского риска является одним из видов договора имущественного страхования со всеми вытекающими отсюда правовыми последствиями. Иными словами, договор страхования предпринимательского риска обладает всеми правовыми признаками, присущими договору имущественного страхования , но с учетом особенностей объектов и субъектов страхования, предмета страхования, особенностей наступления страхового риска и иных особенностей, изложенных, в частности, в ст. Согласно этой статье по договору страхования предпринимательского риска может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор страхования предпринимательского риска лица, не являющегося страхователем, ничтожен. Договор страхования предпринимательского риска в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя. Таким образом, страхователем по исследуемому виду имущественного страхования могут выступать физические и юридические лица, зарегистрированные в качестве таковых в установленном законом порядке Федеральный закон от 8 августа г.

ВИДЕО ПО ТЕМЕ: От чего страхует КАСКО / Риски, входящие в полис!Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Все, что нужно знать о страховании предпринимательских рисков

- Страхование предпринимательских рисков. Страхование банковских рисков

- Особенности страхование предпринимательских рисков страховая выплата

- Договор страхования предпринимательского риска

- Страхование предпринимательских рисков

- Страхование предпринимательских рисков

- Добровольное страхование предпринимательских рисков

Все, что нужно знать о страховании предпринимательских рисков

Страхование предпринимательских рисков. Страхование банковских рисков Страхование предпринимательских рисков. Страхование банковских рисков. Страхование предпринимательских рисков — подотрасль имущественного страхования, которая предусматривает возмещение предпринимателю понесенных им убытков или неполученных ожидаемых доходов от застрахованной предпринимательской деятельности в случаях нарушения обязательств его контрагентами или изменения условий этой деятельности по не зависящим от него обстоятельствам.

По условиям договоров страхования предпринимательских рисков страховщик принимает на себя обязательство произвести страховые выплаты страхователям в размере полной или частичной компенсации утраченных ими доходов или понесенных дополнит, расходов, вызванных такими событиями, как остановка или сокращение объема производственной или иной деятельности в результате оговоренных причин; банкротство контрагентов страхователя; неисполнение или ненадлежащее исполнение договорных обязательств его контрагентами, являющимися кредиторами по сделке; принятие нормативных актов или иных действий органов власти, ухудшающих положение страхователя; участие страхователя в судебных спорах и т.

Объектами страхования предпринимательских рисков являются имущественные интересы страхователей, связанные с осуществлением ими коммерческой деятельности. Договоры страхования предпринимательских рисков лиц-нестрахователей ничтожны.

Страховая сумма по договорам. При этом условия договоров нередко предусматривают установление франшизы страховой. Объем ответственности страховщика в зависимости от условий может быть разным — от стихийных бедствий до факторов общественно-политического характера.

Специфика страхования предпринимательских рисков обусловливает ряд требований к порядку заключения договоров страхования. Так, в части, страхователь должен предъявить свидетельство о регистрации, лицензию или патент на подлежащую страхованию деятельность, др. В заявлении о желании заключить договор он должен дать подробную информацию о предпринимательской деятельности, условиях ее осуществления, ожидаемых доходах и расходах, заключенных контрактах, контрагентах и др. Возникновение страхования предпринимательских рисков стало, с одной стороны, следствием расширения страхования обычных имуществ.

Страхование предпринимательских рисков занимает промежуточное положение между страхованием имущества и страхованием ответственности, объединяя некоторые их черты.

Это вытекает из самого характера рисков в предпринимательской деятельности, обусловленных двумя типами противоречий: между человеком и разрушит, силами природы и между людьми в процессе общественно-экономических отношений. Поэтому при проведении страхования предпринимательских рисков используются характерные для вышеуказанных отраслей страхования подходы к определению объема ответственности и оценки риска. Кроме того, при трактовке понятия страхования предпринимательских рисков в широком смысле к нему можно отнести все те виды страхования, которые обеспечивают страховой защитой имущественные интересы предпринимателей как юридических, так и физических лиц при осуществлении ими коммерческой деятельности.

При таком подходе к данному страхованию. В России большинство видов страхования предпринимательских рисков еще не получило широкого развития, что связано как с отсутствием стабильного спроса на него со стороны потенциальных страхователей, так и с неподготовленностью мн. Кроме того, как показывает опыт проведения такого страхования за рубежом, оно и там не является массовым. Операции по многим видам страхования предпринимательских рисков проводятся ограниченным числом страховщиков, что обусловлено их спецификой.

Что касается страхования банковских рисков, то на фоне последних событий финансового кризиса, оно является как никогда актуальным. Наиболее распространёнными являются страхование кредитов и депозитов.

Особенность страхования кредитов заключается в том, что, при защите интересов заемщиков, одновременно гарантируется возвращение выданных кредитов. К такому страхованию относятся: — страхование взятого под залог в качестве обеспечения выданных кредитов имущества; — страхование жизни и здоровья клиентов банка, получивших кредиты; — страхование коммерческих кредитов.

Юридической основой для страхования залогового обеспечения является вытекающая из статьи ГК РФ обязанность залогодателя или залогодержателя застраховать за свой счет заложенное имущество от рисков утраты и повреждения на сумму не ниже обеспечиваемого залогом требования. Объектами страхования могут быть строения, оборудование, транспортные средства, сырье и т. За страховую сумму может приниматься величина обязательств залогодателя перед кредитором, но не более действительной стоимости застрахованного имущества.

Страховыми рисками здесь обычно являются те же случаи, которые предусмотрены условиями страхования имущества от огня и других событий пожары, стихийные бедствия, повреждения имущества водой, кражи и пр. Право на получение страхового возмещения возникает у банка в случае полного или частичного невозврата полученного кредита или гибели и повреждения заложенного имущества в результате наступления страхового случая в период действия договора страхования.

В случае же погашения заемщиком кредита страховое возмещение, если произойдет страховой случай, выплачивается собственнику имущества. При выдаче кредитов индивидуальным предпринимателям и физическим лицам для обеспечения гарантий возврата могут быть заключены договоры страхования жизни и здоровья заемщика. В данном случае выгодоприобретателем по нему является банк-кредитор. Договор страхования заключается на срок до полного погашения кредита.

Особенностью такого вида страхования является то, что первоначальная страховая сумма соответствует размеру выданного кредита вместе с процентами за пользование им. По мере возврата кредита величина страховой суммы уменьшается таким образом, чтобы в любой момент она равнялась величине долга, числящегося за застрахованным.

Это удобно как заемщику из-за меньшей величины уплачиваемых им страховых взносов по сравнению с традиционным страхованием жизни , так и страховщику величина страховой выплаты постоянно уменьшается.

В случае же смерти застрахованного должника или утраты им трудоспособности страховая выплата обеспечивает банку погашение долга. Наконец, при предоставлении кредитов под поставки продукции, банки могут требовать у заемщиков заключения договоров страхования коммерческих кредитов, которые могут быть использованы для обеспечения кредитоспособности заемщика.

По договору такого страхования страховщик обязуется выплатить возмещение в случае неоплаты клиентами страхователя поставленной им продукции.

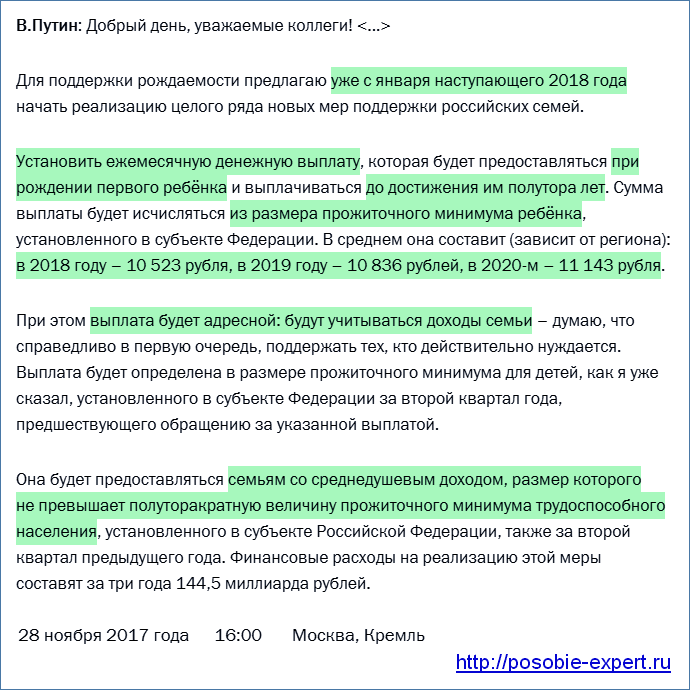

Для защиты прав и законных интересов вкладчиков банков России, а так же для укрепления доверия к банковской системе, с целью стимулирования привлечения сбережений населения в банковскую сферу, была разработана система страхования вкладов. В соответствии с принятыми недавно Государственной думой изменениями максимальная сумма возмещения была увеличена со руб.

В соответствии с этим Законом обязательному страхованию вкладов подлежат вклады населения, размещенные в банках.

От вкладчика для страхования его вкладов ничего не требуется. Даже договоры страхования с ним не оформляются. Вклады страхуются самими банками в рамках централизованной федеральной системы. Однако не все размещенные в банках вклады попадают под систему страхования вкладов.

Так, не подлежат обязательному страхованию денежные средства: — размещенные на банковских счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, если эти счета открыты в связи с указанной деятельностью; — размещенные физическими лицами в банковские вклады на предъявителя, в том числе удостоверенные сберегательным сертификатом и или сберегательной книжкой на предъявителя; — переданные физическими лицами банкам в доверительное управление; — размещенные во вклады в находящихся за пределами территории Российской Федерации филиалах банков РФ; — размещенные на обезличенных металлических счетах.

О страховании вкладов каждый банк должен заботиться сам. Страхование вкладов физических лиц — обязанность всех банков, и реализуется она через участие их в системе страхования вкладов. Эта организация занимается постановкой каждого банка на учет в систему страхования вкладов, внося банки в реестр.

Приятным моментом для вкладчиков является тот факт, что основанием для постановки на учет, а следовательно, страхования вкладов является сам факт выдачи Банком России лицензии на право привлечения денежных средств физических лиц на вклады, открытие и ведение банковских счетов физических лиц.

Агентство вносит банк в реестр в день получения уведомления от Банка России. Все банки, входящие в систему страхования вкладов, обязаны представлять клиентам полную информацию об этом в доступных для вкладчиков помещениях банка, в которых осуществляется обслуживание. Выход из системы означает, что у банка была отозвана лицензия Банка России или в связи с его реорганизацией прекращена деятельность банка.

В любом случае банк обязан уведомить всех вкладчиков о своем выходе из системы страхования вкладов. Во многих странах уже давно стали популярными полисы ВВВ Bankers Blanket Bond — комплексного страхования банков от преступлений и наносящих ущерб банку неправомерных или ошибочных других действий персонала и третьих лиц, а также некоторых других операционных рисков. В России такой полис имеют от силы несколько десятков банков. Читайте еще.

Страхование предпринимательских рисков. Страхование банковских рисков

Виды страхования Условия договора По условиям договоров страхования предпринимательских рисков страховщик принимает на себя обязательство произвести страховые выплаты страхователям в размере полной или частичной компенсации утраченных ими доходов или понесенных дополнительных расходов, вызванных такими событиями, как: остановка или сокращение объема производственной или иной деятельности в результате оговоренных причин; банкротство контрагентов страхователя; неисполнение или ненадлежащее исполнение договорных обязательств его контрагентами, являющимися кредиторами по сделке; принятие нормативных актов или иных действий органов власти, ухудшающих положение страхователя; участие страхователя в судебных спорах и т. Объектами страхования предпринимательских рисков являются имущественные интересы страхователей, связанные с осуществлением ими коммерческой деятельности. В соответствии с Гражданским Кодексом РФ договоры страхования предпринимательских рисков заключаются только в пользу самих страхователей. Договоры страхования предпринимательских рисков лиц — нестрахователей ничтожны. Страховая сумма Страховая сумма по договорам страхования предпринимательских рисков не может превышать убытки от застрахованной предпринимательской деятельности, которые страхователь мог бы понести при наступлении страхового случая.

Подведение итогов полугодия Мы уже неоднократно писали о важности использования такого инструмента управления деятельностью предприятия, как страхование. О том, какие факторы следует учитывать при заключении подобных договоров, рассказывают специалисты страховых компаний и представители бизнеса. Всоответствии со ст. На практике под предпринимательским риском часто понимают совокупность различных рисков, которые могут оказать негативное влияние на конечный финансовый результат деятельности компании. Один из способов обезопасить предприятие от рисков — сформировать программу страхования.

Особенности страхование предпринимательских рисков страховая выплата

Все, что нужно знать о страховании предпринимательских рисков Внимание Традиционно по договору страхования предпринимательских рисков страховая компания обязуется возместить убытки, упущенную выгоду, а также затраты, понесенные всвязи со страховыми случаями, которые вызваны такими событиями: банкротство контрагентов; принятие законов или иных нормативных актов органами власти, которые значительно ухудшают положение предпринимателя; остановка или сокращение производственной деятельности в связи с оговоренными договором причинами; невыполнение договорных обязательств контрагентами предпринимателя по договору или ненадлежащее выполнение обязательств; участие страхователя в судебных спорах. Необходимо отметить, что на договор страхования предпринимательских рисков распространяется общий принцип свободы договора, установленный гражданским законодательством. Страхование предпринимательских рисков И это при том, что ситуация зависит от большого количества контрагентов, лиц и просто случайных событий, поведение и развитие которых не поддаются предсказанию с приемлемой точностью. Отсутствие целей, четкого видения их достижения и показателей эффективности может дополнительно увеличить риски в предпринимательской деятельности. И что делать? Предпринимательские риски — это обратная сторона экономической свободы. Так сказать, своеобразная плата. Поскольку возможность самостоятельно выбирать стратегию в силу личной свободы — это и есть рыночные отношения, то со временем нестабильное положение только усиливается. Важно Для устранения неопределённости и был придуман такой инструмент, как страхование предпринимательского риска.

Договор страхования предпринимательского риска

Страхование предпринимательских рисков условно можно распределить на следующие виды: страхование депозитов; страхование риска неплатежа это касается риска невнесения средств третьими лицами на счета страхователя ; страхование финансовых гарантий; страхование инвестиций от коммерческих рисков как коммерческие риски здесь стоит расценивать риски, не связанные с социальными, политическими или индивидуальными факторами ; страхование инвестиций от политических рисков включительно с факторами смены политической власти, изменения политического курса страны и социальных потрясений ; страхование от перерыва в производстве обязательной причиной такого перерыва должны выступать факторы, которые не зависят от страхователя. На Западе особенную популярность приобретает страхование инвестиций от политических рисков в случае инвестирования бизнеса, территориально находящегося на территории стран СНГ. В таком случае, страхование происходит от политических рисков. Необходимо отметить, что в случае наличия нестабильной политической ситуации в стране или неблагоприятного инвестиционного климата, крупные страховые компании преимущественно отказываются от заключения подобных договоров страхования. Особенности Отличительной особенностью этого типа договоров страхования является то, что бенефициаром выгодополучателем по договору может выступать исключительно застрахованное лицо страхователь.

Страхование предпринимательских рисков. Страхование банковских рисков Страхование предпринимательских рисков. Страхование банковских рисков.

Страхование предпринимательских рисков

.

.

Страхование предпринимательских рисков

.

.

Добровольное страхование предпринимательских рисков

.

.

.

.

.

.

5

5

Доброго времени суток! Не вижу условия использования информации. Можно ли копировать написанный вами текст на свой сайт, если ставить ссылку на эту страницу?