Платится ли налог с продажи доли квартиры полученной по наследству

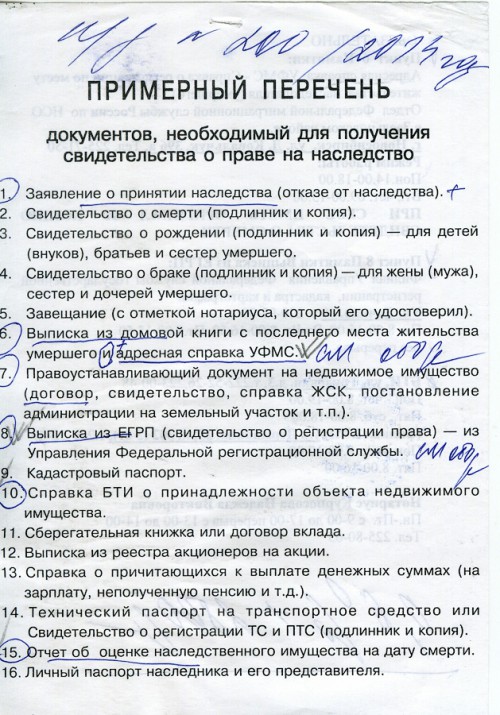

Должен ли я платить налог на продажу доли ценой менее 1 млн? Сейчас вместе с другими наследниками хотим продать эту квартиру, владеем менее трех лет. Надо ли платить НДФЛ, если стоимость каждой доли менее 1 млн рублей? Практике известны случаи, когда участники сделки умышленно занижали ее стоимость, чтобы минимизировать налоговое бремя. С целью борьбы с таким видом мошенничества в Налоговый кодекс России были внесены изменения, согласно которым, если сумма по договору ниже кадастровой стоимости продаваемого объекта, налог все равно придется заплатить.

ВИДЕО ПО ТЕМЕ: Продажа квартиры полученной по наследству. Ждать или нет?Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Должен ли я платить налог на продажу доли ценой менее 1 млн?

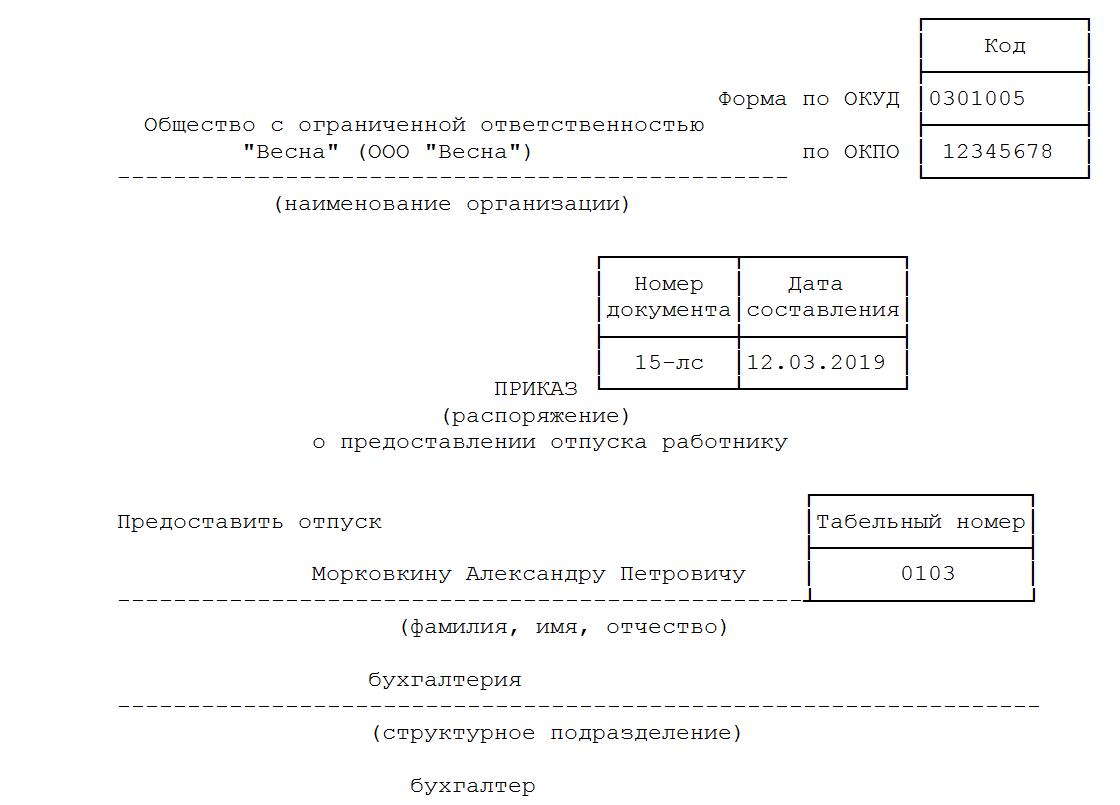

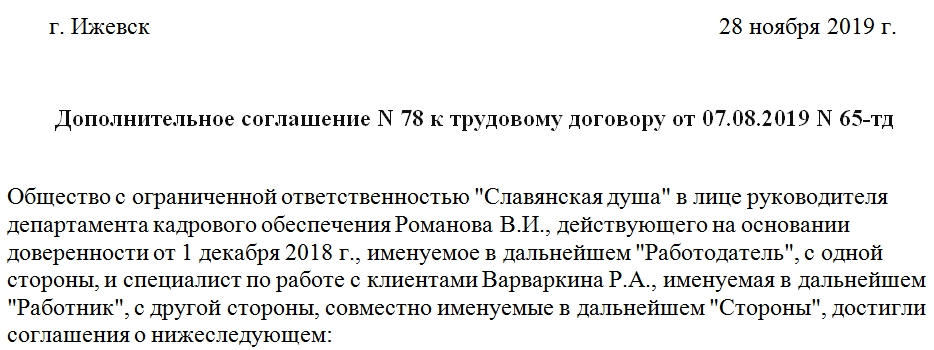

ИНН указывается персональный точная комбинация цифр. Код страны. Выбирается России, ее код в классификаторе стран - Паспортные данные точно копируются с паспорта. Внесение записей в строки: индекс, город, район, улица, дом, телефон и пр.

Код региона нужно выбрать из справочного окна. Остальные строки можно игнорировать. Код дохода - если продавалась доля в квартире, то ; сумма дохода приравнивается к цене договора; Код вычета — ; сумма вычета высвечивается автоматически; месяц получения — когда были переданы деньги от покупателя. Облагаемую сумму нужно внести самостоятельно как разницу дохода и вычета.

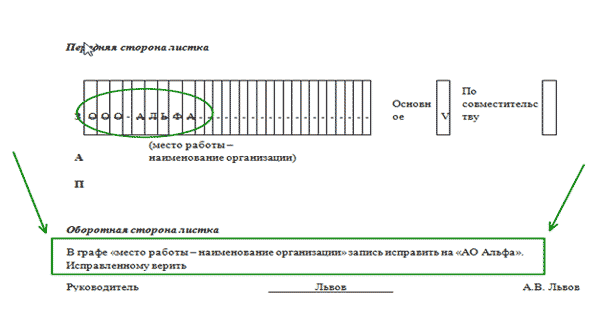

Проверка Печать Отправляем на печать. Распечатывать можно только односторонним способом на листе лишь с лицевой стороны, обратная сторона листа пустая. Почему чаще используется вычет, а расходы редко применяются Цель разумного налогоплательщика уменьшить налог. Есть два законных пути занижения вырученных средств: вычет или расходы. Дополнительных действий отправка заявлений, уведомлений, писем и пр.

Предельный размер составляет 1 млн. Пример: продажная цена составила 1,5 млн. Когда квартира продана дешевле, чем вычет 1 млн. Но если не прошло 3 лет - этот факт не освобождает от обязанности подать декларацию. Пример, в году некий гражданин продал 2 квартиры, 1 дом и 1 дачу, то есть всего 4 объекта недвижимости, полученных по наследству.

При расчете налоговый базы рассчитывать на 4-х кратный размер вычета 4 млн. Вычетная величина на всю недвижимость будет равна 1 миллиону руб. Пример: Гражданин продал одну квартиру, приобретенную им 2 года назад - он может использовать в расходах стоимость ее покупки.

А две квартиры он получил в наследство и продал в том же году - для них можно только учесть имущественный вычет в 1 млн. Смысл в их применении имеется, когда параллельно продается и другие дорогостоящие объекты недвижимости. Затраты на конкретный объект могут учитываться только по отношению к тому жилью, с приобретением которого они возникли. То есть переносить на другую недвижимость нельзя к ней применима её собственная затратная часть.

Пример: Проданы три квартиры: первая за 1 млн. Применяем вычет в сумме 1 млн. Здесь учтены расходы на покупку в размере 3 млн. В итоге, НДФЛ будет вычисляться следующем образом: по первой квартире 0 руб. Всего сумма равна тыс. Расходы, которые МОЖНО учесть Учесть в расходах можно только прямые затраты на приобретение жилья которое в последующем продано.

Расходы, которые НЕЛЬЗЯ учесть индексировать размер затрат в связи с ростом инфляции, повышением размера минимальной зарплаты, роста суммы потребительской корзины, курсовой разницы валюты и прочие привязки ; погашение ипотеки залога или долгов наследодателя; ремонты косметический, капитальный и пр. Как и в случаях с вычетами, при превышении расходов над продажной стоимостью объекта налог сводится к нулевой отметке.

Минусового остатка не образуется. Поэтому нельзя часть расхода перенести на следующий налоговый год или возвратить часть денег из бюджета в пользу плательщика. О выборе расходов делается специальная отметка в декларации без дополнительных заявлений, уведомления и пр. Никаких скидок на возраст нет.

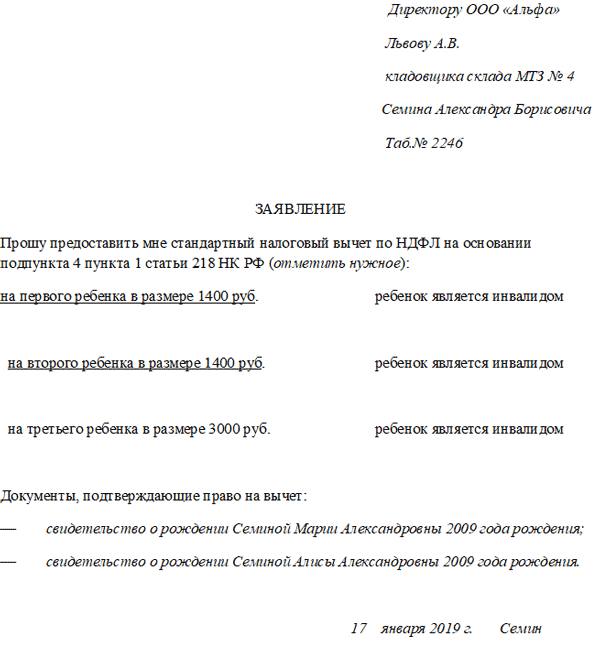

Этой работой должен заниматься за ребенка родитель, опекун, попечитель и пр. Законный представитель и рассчитает сумму НДФЛ, и оформляет отчетность, и предъявляет её в инспекцию, и перечисляет средства в бюджет.

Декларация заполняется от лица ребенка, а подписывается именем законного представителя. В письмах ФНС говорилось, что к отчетности не нужно прикладывать документ, подтверждающий статус родителя опекуна, попечителя, усыновителя.

Но, по нашему мнению, для избегания нежелательных реакций налоговиков, копию такого документа предусмотрительно нужно приложить свидетельство о рождении, акт о назначении опекуна и пр. Одновременная продажа и покупка Часто наследники продают оставленную от наследодателя им квартиру. А на вырученные средства тут же приобретают другое жилье.

Получается, в одном календарном году один и тот же налогоплательщик совершает две сделки по продаже и покупке квартир. Пример: наследник в году унаследовал квартиру, которую в году продал за 3,5 руб. Применив вычеты, получается следующий результат: с проданной квартиры сумма налога руб. Соответственно к уплате в бюджет подлежит сумма 65 руб. Обычно возникают проблемы с вычетом при покупке объекта недвижимости. Так как для него установлены строгие условия: размер вычета от покупной суммы не более 2 млн.

Подробнее об имущественном вычете при покупке недвижимости читайте здесь. Так как вычеты заявляются одновременно в одной декларации представляемой на следующий год после сделок , то налоговики их увидят своевременно, в связи с чем не возникнет никакой путаницы.

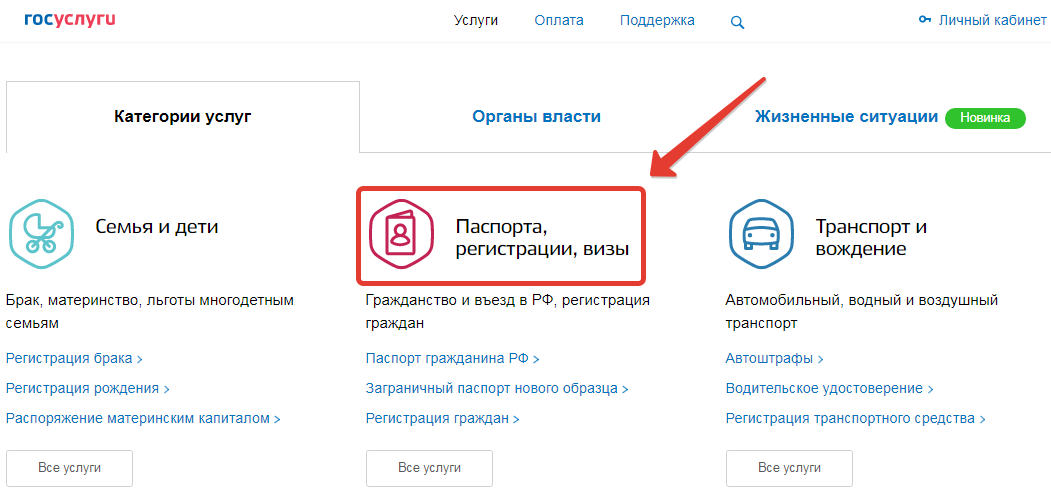

Как платить налог при продаже доли наследственной квартиры Сделки с долями существенно усложняют жизнь налогоплательщика. Не всегда, продав унаследованную долю в квартире, можно произвести расчет по классическому алгоритму. Рассмотрим особенности декларирования доходов в наиболее часто встречающихся ситуациях. Продажа доли независимо от остальных сособственников Дольщик реализует только свою часть в собственности, оформляя отдельным договором.

В таком случае, отчетность формируется, по типичной модели: доходообложение уменьшается на вычет в 1 млн. Таким образом, каждый дольщик может использовать полный вычет в 1 млн. Единовременное продажа целиком всех долей сообща В этом случае будет один договор купли-продажи. Вычет можно применить пропорционально размеру доли к 1 млн. Величина дохода который подлежит обложению каждого дольщика определяется участниками сделки по совместному усмотрению эта информация отражается в тексте договора.

Если распределение по договоренности не производится, то каждому причитается соразмерно доле от общей цены договора. Разные сроки владения долями Заурядная ситуация, при которой продажа долей наследственной квартиры собственниками со стажем владения менее 3 лет и более этого срока.

Хотя и здесь все предельно ясно. Первый долевой собственник освобождается от налога вообще, а второй вправе использовать вычет в пропорции к размеру своей доли.

Первый владеет долей с года более 3 лет , другие с года менее 3 лет. Квартира продается целиком. Первый освобожден от налога с продажи доли, а второй и третий могут применить вычет по руб. Вычет или расходы? Как альтернативный вариант, доход можно уменьшать расходом.

Сколько было потрачено на оформление собственности , на столько можно и уменьшить доходную часть. Затраты всегда индивидуальны. Пропорции и распределительные договоренности к ним не применяются. Еще одной особенностью единовременной продажей долей является то, что каждый налогоплательщик-дольщик вправе самостоятельно решать, чем он воспользуется вычетом или затратами.

Не будет нарушением, если один выберет расходы, а другой фиксированный вычет. Но последний все равно вправе применить вычетный размер пропорциональный величине доли в квартире. Сделки с несколькими долями в жилых площадях Может быть, что в одном календарном году реализуется более одной доли в разных объектах недвижимости одним собственником, который владеет ими меньше 3 лет.

Тогда следует обратить внимание на следующее. Доход суммируется по всем сделкам простым арифметическим сложением. Допустим, продается три доли. Комната продается за руб. Значит налогоплательщику причитается руб. Затраты могут быть в любом размере. В нашем примере не более 1 руб. Правда, еще раз напомним, что расходы, связанные с одной недвижимостью нельзя учитывать переносить для другой. Часто бывает так, что пропорции долей к объекту в целом не позволяют достичь максимального вычетного предела.

Доход составит 1 р. По отношению к разным объектам недвижимости можно применить и вычет и расходы, но при условии, что в отношении каждого из объектов не будет допускаться одновременное сочетание имущественного вычета и затрат.

Пример: проданы две комнаты по 1,5 млн. Одна из них была ранее куплена за 1,4 млн. По первой применены расходы в сумме 1,4 млн. Такой порядок правильный. Но будет неверно, если ко второй квартире помимо вычета еще присовокупить расходы в сумме 30 руб. Выше приведены примеры продажи части частей недвижимости, которая находится в общей долевой собственности.

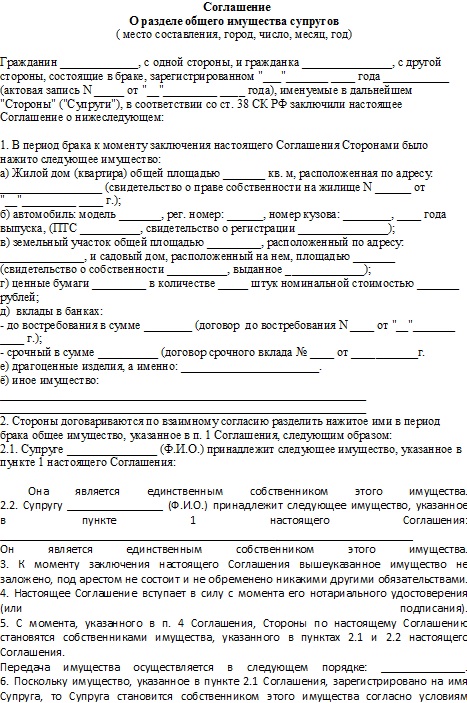

Как на счет совместной собственности супружеские доли. В отличие от обычной квартиры где совместная собственность возможна наследственная поступает в единоличную собственность наследника.

И даже если он находится в браке, то режима совместной собственности не возникает в силу закона. Поэтому супружеской части, как таковой, не может быть.

Налог на продажу доли квартиры полученной в наследство

То, что доли собственников впоследствии прирастали, не влияет на срок владения квартирой более 3 лет. Поскольку квартира была в долевой собственности более 3 лет, то никакой налог платить не нужно. Квартира с г. После смерти одного из собственников в г. После смерти бабушки в г.

ИНН указывается персональный точная комбинация цифр. Код страны. Выбирается России, ее код в классификаторе стран - Паспортные данные точно копируются с паспорта. Внесение записей в строки: индекс, город, район, улица, дом, телефон и пр.

Налог при продаже квартиры полученной по наследству

Получил квартиру по наследству. Какой налог платить при продаже? Я ее продаю сразу. Для сравнения: если речь идет о продаже ненаследственной недвижимости, то для освобождения от налога с продажи срок владения составляет пять лет. Важно отметить, что при продаже унаследованной недвижимости никто не освобождается от налога на доход физических лиц, даже льготные категории граждан. При этом наследники имеют имущественный вычет в размере 1 млн рублей. Если же собственник продает квартиру за цену, не превышающую 1 млн рублей, то от налога он освобождается.

Разъяснения

Налог при продаже квартиры полученной по наследству Налог при продаже квартиры полученной по наследству 12 Апреля, Игорь Василенко После реализации квартиры, как и любого ценного имущества, бывший владелец обязан отразить полученные средства в налоговой декларации. Однако необходимость оплаты налога НДФЛ в случае с недвижимостью напрямую зависит от срока ее пребывания в собственности. При отчуждении унаследованного жилья действуют немного другие правила, а также имеются некоторые нюансы, в которых стоит разобраться подробнее. В рамках настоящей статьи поговорим о том, как избежать необходимости оплаты налога и о том, какие действия необходимо предпринять после продажи квартиры. Условия освобождения от налога: уточняем срок владения В отличие от большинства оснований обретения прав на жилье, получившему недвижимость по наследству достаточно три года продержать его в своей собственности, чтобы быть освобожденным от налогообложения.

Сколько ждать, чтобы не платить налог при продаже: 2,5 или 4,5 года. Налогообложение 1 Какой налог должен платить собственник за проданную долю в квартире, полученной по наследству? Дело в том, что такое событие как получение наследства, случается нечасто, может быть один или два раза в жизни.

Облагается ли налогом квартира, полученная по наследству?

Ваш вопрос обязательно появится на сайте через минуты. Но лучше проверить. Обновите главную страницу. Задайте свой вопрос Выбирайте раздел правильно.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Какой платить налог при продаже доли квартиры?.

Налог с продажи доли в квартире полученной по наследству

.

.

.

.

.

.

.

.

1

1

ух ты как крууууууууууутооооооо))

Любите вы написать такое что потом дискусия на тысячу страниц, хорошо подмечаете восстребованные темы

Сижу и невдупляю как автор дошел до этого сам

дааааа. не плохие уже