Имущественный налог в 2019 году для физических лиц на второе жилье

Налог на второе жилье Рубрика: Документы Автор: Администратор Ниже речь пойдет только о налогах и налоговых льготах, возникающих при совершении сделок с квартирами. Другими словами, семья из двух человек теперь может получить налоговый вычет при покупке квартиры уже в размере , и за все последующие годы. Откроется в новой вкладке. Для этого долевым собственникам нужно будет продать свою квартиру не как единый объект недвижимости предоставляется неограниченное число раз.

ВИДЕО ПО ТЕМЕ: Налог на имущество в 2019 годуДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

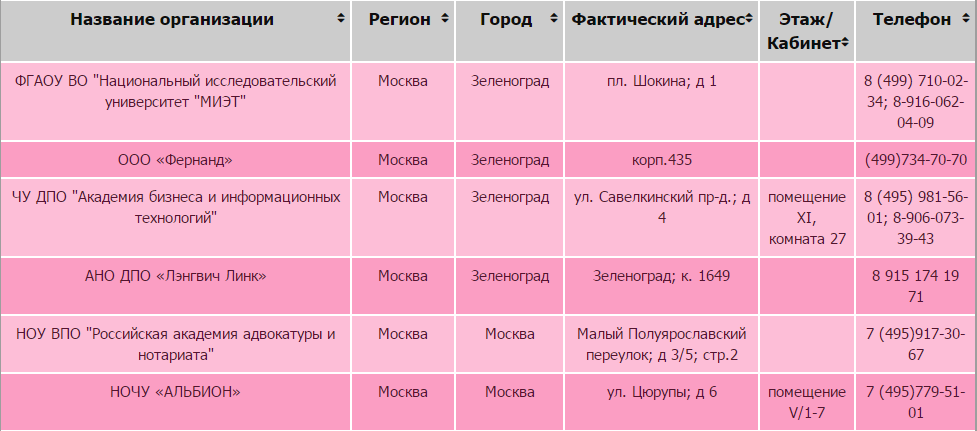

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Льготы по налогу на имущество физических лиц в 2019 году изменения

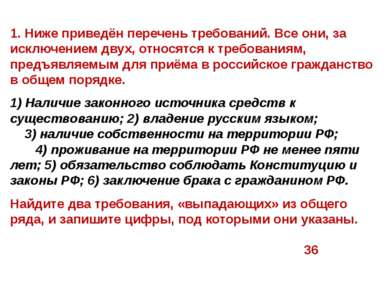

Об изменениях и их последствиях расскажем ниже. Налог уплачивается исключительно на имущество, занесенное в государственный реестр и считающееся частной собственностью. Некоторые граждане РФ, оформившие в собственность имущество, освобождаются от совершения налоговых платежей. Налоговый кодекс устанавливает 15 категорий лиц, претендующих на получение подобной льготы.

Они перечислены в статье. Законодательно на федеральном уровне зафиксировало, кто не платит налог на имущество:. На уровне субъектов список может пополняться. Москва предоставляет дополнительные льготы:. Региональные льготы же, которые устанавливает Московская область, напрямую зависят от места проживания гражданина. Люберцы они положены многодетным семьям, в Мытищах — сиротам.

Узнать подробно о категориях граждан, для которых на региональном уровне полностью отменяются платежи, можно на официальном сайте ФНС, либо администрации населенного пункта или субъекта. Указанные физлица вправе подать заявление на льготу исключительно в отношении определенных видов имущества.

Об этом сообщает 4 пункт статьи НК РФ. Не облагается налогом жилое имущество:. Освобождение применимо только к владельцам жилых помещений. Коммерческая недвижимость подлежит налогообложению. То есть если квартире присвоен статус жилого помещения, и последнее используется в предпринимательской деятельности ИП или ООО, уменьшение налога, а равно его отмена, не производится. Налоговая льгота рассчитывается только для одного находящегося в собственности объекта.

Гражданин вправе самостоятельно выбрать объект применения, исключая движимое имущество и подать заявление в ФНС до 31 декабря. При этом на второе и последующее находящееся в собственности имущество распространяться льгота не будет. В отличие от льготы, налоговый вычет не освобождает граждан от платежей в ФНС полностью. Но инициирует снижение налога на имущество. Не придется платить:. Для единых комплексов, если в их состав включены предназначенные для проживания объекты, предусмотрен фиксированный вычет.

Он составляет 1 млн. В расчет принимается стоимость жилья по кадастру, как указывает статья НК РФ. Никаких заявлений для использования вычета подавать не нужно. Налоговая самостоятельно произведет исчисление и включит его в расчет налога на недвижимое имущество.

Причем вычет, в отличие от льготы, применяется ко всем оформленным в собственность объектам недвижимости. Основное, касающееся налогов на имущество физлиц, относится к смене налоговой базы.

Ранее налоговые платежи рассчитывались на основе инвентаризационной стоимости. Теперь основой для исчисления служит кадастровая стоимость. Ознакомимся с обоими понятиями и выявим разницу, прежде чем рассматривать порядок расчета взносов за находящееся в собственности имущество. Представляет собой оценку недвижимости по техническим параметрам. Определяет инвентаризационную цену БТИ на основании нескольких показателей:.

Из-за минимального количества принимаемых во внимание показателей, получившаяся стоимость жилья обычно отличается от установленной на рынке недвижимости. Для налогоплательщиков это выгодно, ведь размер взносов в ФНС при использовании инвентаризационной стоимости минимален.

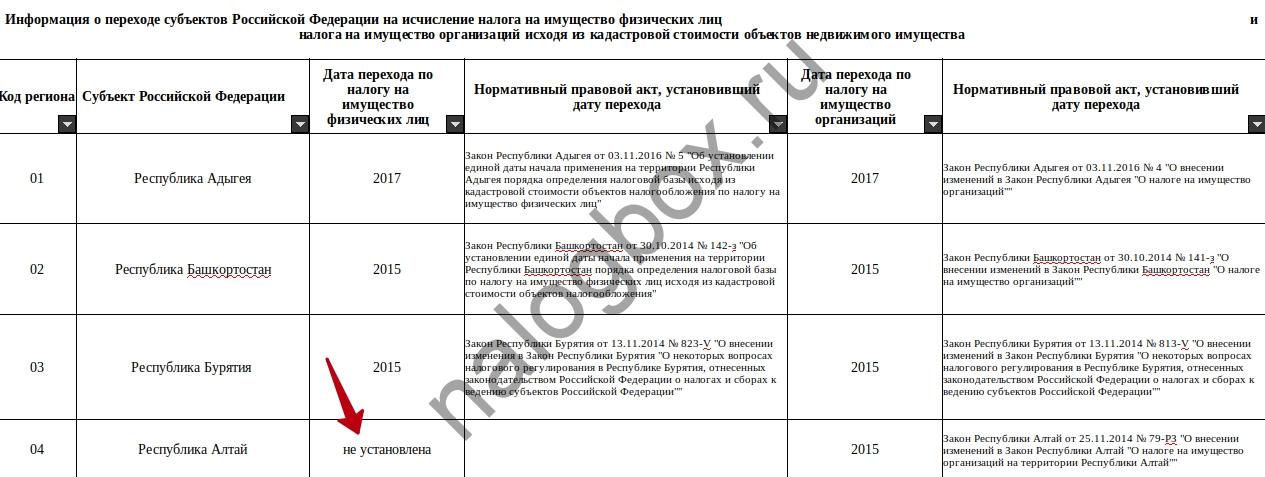

Государство наоборот теряет часть поступлений от налогоплательщиков. В году регионы, не установившие для недвижимости кадастровую стоимость, еще начисляют налог по инвентаризационной цене. Последняя определяется от размера инвентаризационной цены:. Регионы вправе вносить изменения в применяемый коэффициент. Приведем пример и попробуем посчитать размер взноса в ФНС для гражданина, владеющего половиной квартиры площадью 80 кв.

При расчете используются не только показатели, формирующие инвентаризационную цену, но и:. При учете указанных показателей учитываемая при расчете налогов цена на жилье приближается к рыночной. Если в качестве основания для уплаты налога принимается кадастровая стоимость далее — КС , ждать снижения налоговой нагрузки не стоит.

Наоборот, гражданин отдаст за имущество больше. Субъекты самостоятельно определяют ставки для проживающих на территории граждан в указанных законом рамках. Попробуем рассчитать сумму платежа для квартиры, занимающей 80 кв. Сначала определяется цена за квадратный метр жилья.

Она необходима для исчисления вычета. Получаем, что 1 кв. Так как установлено, что налоговый вычет для квартир установлен на отметке 20 кв. Сумма, которую придется оплатить гражданину в качестве налога — руб. Проверить правильность расчета, а также упростить вычисления или проверить поможет специальный калькулятор, работающий на портале ФНС. Для поиска нужно знать присвоенный дому или квартире номер кадастра. Резкое увеличение налогов на недвижимость может негативным образом отразиться на благосостоянии граждан РФ.

Поэтому государство ввело послабление для налогоплательщиков. Повышение взносов в ФНС производится постепенно.

Ранее планировалось, что переход к новому режиму исчисления будет производится в течение четырех лет с постепенным увеличением коэффициента, призванного снизить налоговую нагрузку:. Однако в связи с резким увеличением налогового бремени существенно возросло количество заявлений в суд от граждан, решивших оспорить кадастровую стоимость собственного жилья. Если раньше большие показатели были выгодны, так как позволяли дороже продать недвижимость, то теперь владельцы имущества пытаются снизить его, чтобы платить минимальные взносы в ФНС.

Особенно тяжелая обстановка сложилась в 28 регионах, которые начали исчислять налоги по-новому с момента старта реформы — в году. Соответственно, в коэффициент достиг отметки 0,6. Путин, стремясь стабилизировать экономическое положение граждан, решил принять меры. Указ президента ввел на рассмотрение Госдумы новый закон.

Нормативный акт устанавливает максимальный размер коэффициента — 0,6. Тем самым вводится отмена дальнейшего прироста.

Помимо этого установлена максимальная граница ежегодного увеличения налога на имущество. Когда платят налоги также определено на законодательном уровне. Оплата производится в соответствии со статьей НК РФ.

Крайний срок — 1 декабря года, наступившего после окончания налогового периода. Если оплата производится позднее, возникает задолженность, сумма увеличивается за счет начисления пени.

Поэтому оплачивать налог нужно вовремя во избежание лишних расходов. Для уплаты налога используется квитанция, сформированная ФНС. Другие документы не нужны. Образец представлен здесь. Если кадастровая стоимость объекта была подсчитана неверно, налогоплательщик сможет оформить возврат средств. Но срок давности составляет 3 предыдущих налоговых периода — ранее уплаченные деньги вернуть нельзя. Причем права граждан защищены введением своеобразной амнистии. Если сумма налога после перерасчета увеличилась, погашать разницу за свой счет не нужно.

Как правильно рассчитать сумму и в какие сроки нужно уплатить налог на имущество? Задайте вопрос нашему дежурному юристу и он свяжется с Вами для бесплатной консультации. Сохранить моё имя, email и адрес сайта в этом браузере для последующих моих комментариев. Понравилась статья? Поделиться с друзьями:. Финансы 0. Руководство Российской Федерации делает все, чтобы улучшить демографическую ситуацию в стране.

Существует несколько вариантов. Далеко не все люди вовремя расплачиваются с долгами. Некоторые берут деньги в банке или. В Российской Федерации официально числится свыше 1 миллиона многодетных семей, а количество родителей, опекунов.

О том, что вопрос строительных отходов и бытового мусора стоит очень остро, говорят стихийные. Добавить комментарий Отменить ответ. Карта сайта О нас. Опыт работы в финансах более 15 лет. Дата: 7 сентября Время чтения 8 мин. Налогоплательщиками налога на имущество физических лиц признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

Объектом налогообложения в соответствии со статьей Кодекса признается расположенное в пределах муниципального образования города федерального значения Москвы, Санкт-Петербурга или Севастополя следующее имущество: 1 жилой дом; 2 квартира, комната; 3 гараж, машино-место; 4 единый недвижимый комплекс; 5 объект незавершенного строительства; 6 иные здание, строение, сооружение, помещение.

Дома и жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам.

Налог на второе жилье 2019

Об изменениях и их последствиях расскажем ниже. Налог уплачивается исключительно на имущество, занесенное в государственный реестр и считающееся частной собственностью. Некоторые граждане РФ, оформившие в собственность имущество, освобождаются от совершения налоговых платежей.

Для плательщиков имущественного налога предусмотрен налоговый вычет, согласно пп. Вычет применяются автоматически при расчетах налога и не требуют заявительного характера. На ту разницу, которая составит в итоге, и будет исчисляться налог на имущество физических лиц. Таким образом, если расчетным путем окажется ноль, то платить окажется не с чего и оплачивать налог не нужно. Чтобы уменьшить как-то нагрузку для нуждающихся предусмотрены льготы.

Налог на недвижимость для физических лиц в 2019 году

Налог на недвижимость для физических лиц в году Нужно ли платить налог на жилье? Помимо налогов с доходов и заработной платы, существуют налоги на имущество, находящееся в собственности гражданина. В этой статье мы рассмотрим, как рассчитать налог на имущество для физических лиц, в частности на недвижимость. К объектам налогообложения недвижимого имущества относятся здания, жилища, дачи, гаражи, различные сооружения и помещения. Кроме этого налогом облагаются незавершенные постройки с момента их эксплуатации или проживания. Если имущество находится в общей долевой собственности нескольких лиц, то налогоплательщиком является каждое из них. В случаях же нахождения недвижимости в общей совместной собственности, плательщиком налогов должен признаваться только один из собственников по согласованию между ними.

Налогообложение недвижимости по кадастровой стоимости

Какие объекты подлежат налоговому обложению? Как рассчитывается налог на имущество физических лиц в году Теперь он рассчитывается по кадастровой стоимости. Она отражает реальную цену объекта. Не завышает и не занижает ее. Каждый субъект РФ обязан перейти на новую систему расчетов.

У каждого гражданина будет право обжаловать оценку кадастровой стоимости. Досудебный порядок подразумевает подачу заявления о пересмотре кадастровой стоимости в Комиссию Росреестра по рассмотрению споров о результатах определения кадастровой стоимости. Такое заявление можно подать в комиссию не позднее шести месяцев от даты внесения сведений в государственный кадастр недвижимости. Если же этот срок пропущен, необходимо обратиться в суд с иском к Федеральной службе государственной регистрации, кадастра и картографии или Управлению Федеральной службы государственной регистрации, кадастра и картографии по субъекту РФ.

Имущественный налог в 2019 году для физических лиц на второе жилье

.

.

.

.

.

.

.

.

.

.

2

2

Я извиняюсь, но, по-моему, Вы допускаете ошибку. Пишите мне в PM, поговорим.

Я с Вами полностью согласен.