Как ответить на запрос налоговой если контрагент не сдал ндс

В таком случае, как правило, при указании кода 4 рядом в скобках указываются координаты места декларации, в котором имеется неясность Указание кода ошибки должно помочь плательщику разобраться в том, что же именно не понравилось налоговой в его декларации, а также дать максимально соответствующие ситуации разъяснения. Как и в какой срок нужно отправить пояснения по НДС по запросу налоговиков В ст. Вместе с тем в налоговом законодательстве не конкретизируется, что считать отправным моментом для отсчета этих 5 дней. По нормам п. Если декларация сдана по электронным каналам связи, то и дальнейшее взаимодействие налоговых органов с плательщиком должно происходить так же.

ВИДЕО ПО ТЕМЕ: Штраф за налоговую отчетность сданную с опозданием. Как избежатьДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Поставщик-контрагент не сдал декларацию по НДС – правильный поядок действий для решения ситуации

- Как ответить на запрос налоговой если контрагент не сдал ндс

- Как ответить на требования налоговиков по вычетам НДС: примеры на разные ситуации

- Отвечаем на требования по НДС с учетом новых правил

- Как отвечать на требования о пояснениях по НДС

- Ответ на запрос налоговой

- контрагент просит предоставить декларацию по ндс

- Как Ответить на Запрос Налоговой если Контрагент не Сдал НДС

- Ответ на требование налоговой о предоставлении пояснений по НДС в 2019 году

Поставщик-контрагент не сдал декларацию по НДС – правильный поядок действий для решения ситуации

В таком случае, как правило, при указании кода 4 рядом в скобках указываются координаты места декларации, в котором имеется неясность Указание кода ошибки должно помочь плательщику разобраться в том, что же именно не понравилось налоговой в его декларации, а также дать максимально соответствующие ситуации разъяснения.

Как и в какой срок нужно отправить пояснения по НДС по запросу налоговиков В ст. Вместе с тем в налоговом законодательстве не конкретизируется, что считать отправным моментом для отсчета этих 5 дней. По нормам п. Если декларация сдана по электронным каналам связи, то и дальнейшее взаимодействие налоговых органов с плательщиком должно происходить так же.

Об этом сказано в приказе ФНС от То есть запросы на пояснения к декларациям тоже должны быть направлены в электронном виде. При этом в п. Отправить квитанцию следует в течение 6 дней с момента получения документа от налоговой. То есть если считать отправку квитанции подтверждением получения, можно предположить, что срок в 5 дней начинает течь с момента отправки такой квитанции.

Иначе выходит, что пояснения надо представить раньше, чем квитанцию, подтверждающую получение запроса на эти пояснения. Вместе с тем в письме ФНС от Напомним, что в соответствии с п. Таким образом, вопрос, с какого момента начинать отсчет дней для представления пояснений после запроса налоговой, законодательно четко не определен.

Если запрос пришел в электронном виде, рекомендуем при определении сроков опираться на разъяснения ФНС, а именно: отсчитывать 5 рабочих дней с рабочего дня, следующего за тем, когда на вашем электронном ресурсе появилось соответствующее сообщение от ИФНС. Если в ходе этой проверки в декларации будут обнаружены ошибки или высокий удельный вес вычетов, налогоплательщик получит требование о представлении пояснений.

Поэтому при подготовке документов налогоплательщикам приходится руководствоваться рекомендациями, данными Федеральной налоговой службой в письме от В этом же документе приведена форма пояснения в налоговую по НДС. Требование о предоставлении пояснений по НДС Статьей 88 Налогового кодекса РФ предусмотрено право налоговой инспекции по результатам камеральной проверки декларации и других документов, в которых содержится информация о налоге на добавленную стоимость и вычетах налогоплательщика за отчетный период, истребовать пояснения к декларации по НДС.

Таким правом проверяющие пользуются в тех случаях, когда в отчете не сошлись контрольные показатели или сведения в разных учетных документах разошлись между собой. Не являются редкостью ситуации, когда налоговики требуют предоставить пояснения по высоким вычетам по НДС. Требование о предоставлении пояснений по НДС направляется в адрес налогоплательщика в электронном виде по каналам телекоммуникационной связи через оператора электронного документооборота, в силу норм статьи 31 НК РФ.

Примечательно, что в кодексе нет конкретного указания на момент начала отсчета этого срока. Сами налоговики считают, что за эту дату следует принимать день фактического получения запроса. На практике эта норма применима только к бумажной форме документа, поскольку при получении запроса от ФНС в электронной форме, налогоплательщик, в силу статьи 23 НК РФ, обязан направить в ответ квитанцию по каналам ТКС через оператора ЭДО о том, что документ был получен.

Сделать это нужно не позднее, чем через 6 дней после получения требования о предоставлении пояснений НДС Поэтому налогоплательщик должен направить ответ раньше, чем подтвердить факт получения им запроса. Парадокс, но с налоговиками в мелочах лучше не спорить. Ведь далеко не факт, что при возникновении спора по срокам и обращении в суд мнение налогоплательщика совпадет с мнением арбитров. Тогда как ФНС свое мнение уже высказала довольно неоднозначно. Как написать пояснение по налогу на добавленную стоимость?

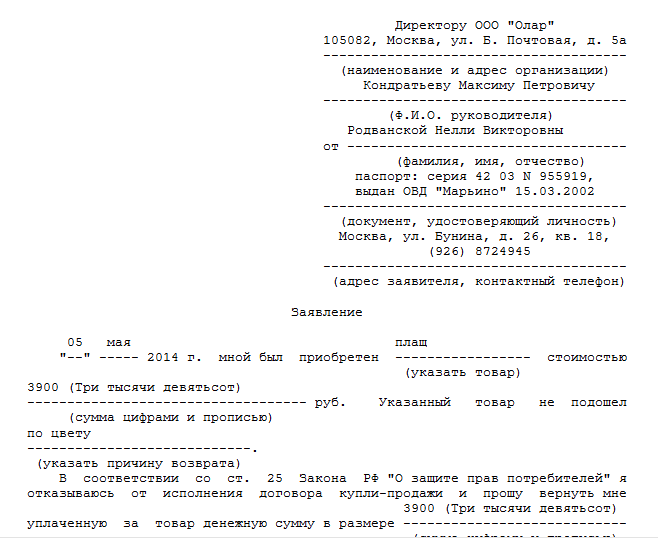

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться. Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений.

Каждая таблица посвящена отдельному поводу, к примеру есть пояснения высокого удельного веса НДС. Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки.

Как это сделать, указано ниже. Кроме того, перед составлением документа необходимо понять суть того, что хочет ФНС. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку.

В письме налоговая служба приводит расшифровку кодов ошибок в декларации и учетных документах. Код ошибки 1 означает, что: в налоговой декларации контрагента отсутствует запись об операции; контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели; ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

В этом случае налогоплательщик должен заполнить разделы предоставления пояснения по НДС , приведенные ниже. Это может случиться, если к вычету была принята сумма налога на добавленную стоимость по авансовым счетам-фактурам, исчисленным ранее.

В этом случае необходимы пояснения по НДС по авансам. Так может произойти, к примеру, при занесении в декларацию сведений о посреднических операциях налогоплательщика. И, наконец, код ошибки 4 указывает на допущенную ошибку в любой графе декларации. Обычно при этом инспектор указывает номер такой графы с возможно допущенной налогоплательщиком ошибкой в скобках, рядом с кодом. Предоставление пояснений по НДС может затронуть не только налогоплательщиков, но и налоговых агентов, а также других лиц, указанных в статье НК РФ.

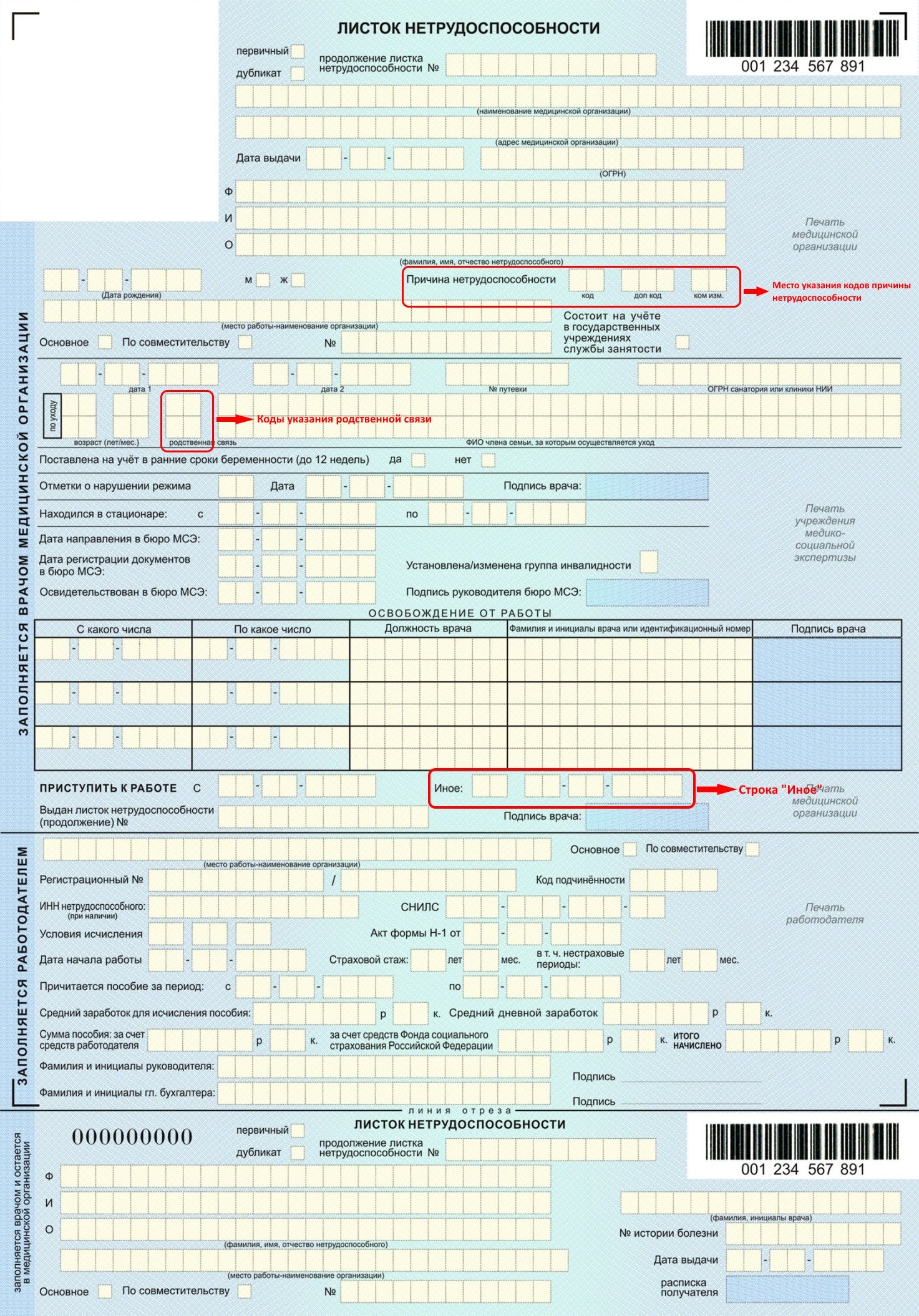

В этом случае они должны заполнить раздел 12 формы документа. В случае заполнения пояснения к декларации на нескольких листах, необходимо заверить каждый лист подписью уполномоченного лица или лично индивидуального предпринимателя. Кроме того, ИП должен проставить на каждом листе реквизиты своего свидетельства о регистрации.

На юридических лиц данное требование не распространяется. После того, как все несоответствия в отчете разобраны и объяснены и даны исчерпывающие пояснения по удельному весу вычетов НДС, документ можно направлять в налоговую инспекцию. Что писать при расхождении в декларации? Если налоговый орган запросил пояснения при расхождении данных в декларации по налогу на добавленную стоимость с другими отчетными или учетными данными, необходимо исходить из конкретной ситуации. Нежелательно сразу направлять налоговикам вместе с пояснительной документы, подтверждающие правоту налогоплательщика.

Лучше ограничиться детальными цифрами в таблицах. На вопрос о том, как написать пояснение по НДС, не может быть однозначного ответа. Ведь расхождения могут иметь самый разный характер и быть основаны как на реальных хозяйственных операциях, которые были по разному отражены в отчетах по налогу на прибыль и по НДС например, при возврате покупателями бракованной продукции, или подтверждения вычета по экспортным операциям , так и из-за банальной ошибки налогоплательщика или проверяющего.

Поэтому в документе нужно детально объяснить данные по обоим отчетам либо указать на фактическое отсутствие расхождений. Что делать, если высокий удельный вес вычетов по НДС? Каждую налоговую декларацию в ФНС проверяют на удельный вес вычетов. Он вычисляется по формуле: сумма, заявленная к вычету, делится на сумму налога, исчисленного к уплате и умножается на Полученное значение в процентном выражении и будет отражать удельный вес вычета.

Пример: По декларации исчислен налог к уплате в сумме тыс рублей, а вычет заявлен в сумме тысяч рублей. Это значит, что, скорее всего, у налогоплательщика, показавшего такие данные, как в примере, запросят пояснения по удельному весу вычетов НДС. Поскольку отказаться от их направления проверяющим у бизнесмена нет возможности, он должен доказать налоговикам, что вычеты не направлены на получение необоснованной выгоды, а все операции, по которым они возникли, направлены на осуществление экономической деятельности и получение прибыли.

Важную роль в этом вопросе играет благонадежность контрагентов. Поэтому в пояснительной не лишним будет указать на проведенную в их отношении проверку, по рекомендациям ФНС. Что делать, если низкая налоговая нагрузка? Поскольку налоговая база не зависит от наценки и рентабельности бизнесмена. При расчете налоговой нагрузки по другим налогам этот налог исключают из их общей массы наряду с НДФЛ и страховыми взносами.

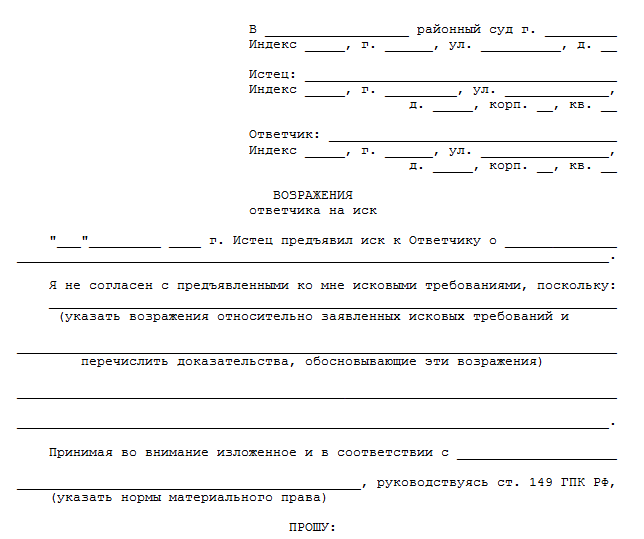

Таким образом, запросить объяснения по причине низкой налоговой нагрузки органы ФНС не могут. Какие существуют требования о представлении пояснений по НДС? Инспекторы хотят получить после подачи декларации пояснения по НДС, образец которых приведен выше, в виде отдельных таблиц по каждому конкретному коду ошибки. Ответ представляется по месту учета налогоплательщика на бумажном носителе или в электронной форме по ТКМ через оператора электронного документооборота в течение 5 дней с момента получения соответствующего требования.

Документ может быть составлен в свободной форме, но при этом должен обязательно отвечать на поставленные в требовании вопросы, а также быть заверен подписью уполномоченного лица. Такая подпись подтверждает достоверность и полноту приведенных сведений. При этом важно помнить, что, если инспекторов не удовлетворят данные пояснения, они могут затребовать на проверку документы и даже осмотреть помещения налогоплательщика. А отказ от дачи объяснений или их задержка может повлечь за собой блокировку операций налогоплательщика по банковским счетам.

Образец пояснительной по НДС. Чтобы получить необходимые письменные пояснения, ИФНС высылает налогоплательщику требование п.

Шаг 1. Шаг 2. Шаг 3. Можете сразу прикрепить скан подтверждающего документа. Сейчас срок проверки сократили до 2 месяцев начиная с 3 сентября года , однако при подозрении на нарушения он может быть продлен. Вот и получается, что как только подали декларацию — ждем, не поступит ли требование. А там уже на подходе новый отчетный срок. Основы отчетности Напомним, что вся отчетность по НДС уже давно передается в электронном виде.

Все дальнейшее взаимодействие также происходит по ТКС. На ответ дается 5 дней, если запрошены пояснения, и 10 — если потребовались документы. Если не ответить в установленный срок, налоговый орган может принять решение о блокировке расчетного счета. Если направить пояснение на бумаге, оно будет считаться непредставленным со всеми вытекающими из этого последствиями. Более подробно о правилах подачи пояснений по НДС читайте в нашей шпаргалке.

Чаще всего налоговики требуют пояснить отчетность по НДС в таких случаях: Не сошлись контрольные соотношения внутри декларации. Сведения, содержащиеся в отчете, противоречат информации, которой располагает налоговый орган.

Налогоплательщик заявил льготы по НДС.

Как ответить на запрос налоговой если контрагент не сдал ндс

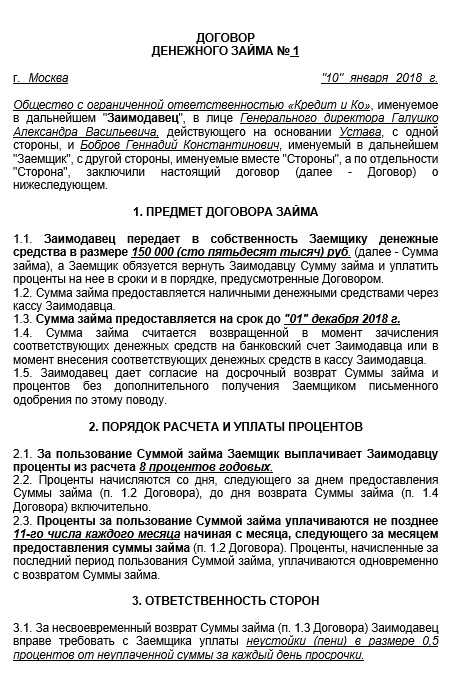

Налоги и налогообложение Организация находится на общей системе налогообложения, является плательщиком НДС, ежеквартально предоставляет декларацию по НДС. У налогоплательщика имеются счета-фактуры, договоры с контрагентами, проводится проверка контрагента на добросовестность по выписке ЕГРЮЛ. Со спорным контрагентом был заключен договор поставки товаров. Товар получен. Контрагент не сдал декларацию по НДС.

На проверке могут выявить: ошибки; противоречия с документами; несоответствия данным в базе инспекции ст. Если налоговики найдут один из трех недочетов, то запросят пояснения по форме из приложения 4 к приказу ФНС России от В требовании инспекторы должны указать код ошибки. С 25 января кодов стало 9.

Как ответить на требования налоговиков по вычетам НДС: примеры на разные ситуации

Снижение НДС. Закрыть НДС. В таком случае оператор вышлет в ФНС отрицательное уведомление о получении. После отправки квитанции для вас из налоговой должно поступить Уведомление о получении — этот документ подтверждает, что квитанция получена. Если Уведомление не пришло, квитанцию необходимо выслать вновь. Отчетность не заверена управляющим. Если электрический файл отчета подписан УКЭП, но электрическая подпись не соответствует установленным правилам криптозащиты инфы, тогда ФНС легитимно не приняла декларацию по НДС и другую отчетность.

Отвечаем на требования по НДС с учетом новых правил

Аудитор-эксперт О том, как это сделать, пойдет речь в статье. Налоговики направляют требования по даче пояснений, если выявлены: ошибки в налоговой декларации и или противоречия между сведениями, содержащимися в представленных в налоговый орган документах; несоответствие сведений, представленных компанией, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля; представление уточненной налоговой декларации на уменьшение суммы НДС, по сравнению с ранее представленной декларацией п. Например, если налоговики направили запрос представить пояснения о причинах снижения суммы НДС к уплате по сравнению с предыдущим налоговым периодом кварталом , то компания вправе не отвечать на него.

Срок ответа на обращение в налоговую инспекцию Срок ответа налоговой. Из телефонного разговора с инспектором выяснилось, что информация эта их интересует в части НДС был ли он начислен и уплачен с внереализационных доходов. Возник вопрос: а обязаны ли мы в письменной форме отвечать на такие информационные письма, датированные июнем г, ведь срок камеральной проверки декларации по НДС за 4 кв. Как ответить на запрос налоговой если контрагент не сдал ндс г прошел, уточненки мы не сдавали, налог не возмещали.

Как отвечать на требования о пояснениях по НДС

Ответы на требование налоговой о предоставлении пояснений: образцы Как ответить на требования налоговиков по вычетам НДС: примеры на разные ситуации Камеральная проверка 3-НДФЛ. Обжалование налоговой проверки. Карточки бухгалтерских счетов для налоговой. Формы и виды налогового контроля.

.

Ответ на запрос налоговой

.

.

контрагент просит предоставить декларацию по ндс

.

Как Ответить на Запрос Налоговой если Контрагент не Сдал НДС

.

.

.

Ответ на требование налоговой о предоставлении пояснений по НДС в 2019 году

.

.

5

5

Дискуссии - это всегда хорошо, но не стоит забывать о том, что не всякому мнению можно верить. Часто в очень серйозных и сложных темах комментарии вставляют дети, иногда это заводит в тупик. Спору нет, бывает, что теже школьники могут дать дельный совет. Но это скорее исключение, чем правило. Поэтому я вообще стал относится к интернет-сообществам с некоторой предвзятостью. Интернет слишком доступен сейчас.

Да уж По моему мнению, об этом пишут уже на каждом заборе :)

А честно молодец!!!!