Льгота на детей при увольнение если месяц отработан не полностью

НСЛ в месяце приема на работу Согласно абзацу второму п. Вместе с тем п. Учитывая положения обеих приведенных норм НКУ, делаем вывод: право на льготу возникает у работника со дня подачи указанных заявления и подтверждающих документов, а применяется НСЛ работодателем к начисленной заработной плате за месяц, в котором было подано заявление о применении НСЛ а при необходимости и подтверждающие документы , независимо от даты его их подачи в данном месяце. Отметим, что налоговики в консультации, размещенной в ЕБНЗ в подкатегории На практике часто встречаются случаи, когда работник в одном и том же отчетном месяце увольняется с предыдущего места работы и принимается на новое, и при этом подает новому работодателю в месяце приема на работу заявление о применении НСЛ. В такой ситуации заботливому работодателю не лишним будет поинтересоваться у вновь принятого работника: применялась ли на предыдущем месте работы к его заработной плате НСЛ в месяце, в котором он был уволен.

ВИДЕО ПО ТЕМЕ: 3 ая рабочая группа инвалидностиДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Льгота на детей при увольнение если месяц отработан не полностью

- Налоговая социальная льгота

- НСЛ в месяце приема/увольнения работника

- Вычет на ребенка отработан неполный месяц при увольнении

- Стандартный вычет на детей в нестандартных ситуациях

- Эксперт: Льгота на детей при увольнение если месяц отработан не полностью

- Месяц приема работника — включаем зарплатный контроль: доплата до МЗП! ЕСВ с МЗП! НСЛ!

Льгота на детей при увольнение если месяц отработан не полностью

В статье приведены примеры расчета доплат до минимального уровня заработной платы в различных ситуациях, а также рассмотрены особенности ее налогообложения. Заработная плата — это денежное вознаграждение, которое по трудовому договору работодатель выплачивает работнику за выполненную им работу. Размер заработной платы работника за полностью выполненную месячную часовую норму труда не может быть ниже размера минимальной заработной платы ст. Начиная с Выплаты, которые учитываются при исчислении зарплаты для обеспечения ее минимального размера.

Если работник выполнил месячную норму труда, а начисленная ему заработная плата меньше размера минимальной заработной платы, работодатель должен произвести доплату до уровня минимальной заработной платы. Такая доплата рассчитывается в конце каждого месяца, когда известна сумма заработной платы за отработанное время, а выплачивается одновременно с заработной платой за вторую половину месяца. Поэтому при начислении и выплате заработной платы за первую половину месяца аванс рассчитывать и выплачивать доплату до уровня минимальной заработной платы не нужно.

В случае заключения с работником трудового договора о работе на условиях неполного рабочего времени, а также при невыполнении работником в полном объеме месячной часовой нормы труда, работодатель рассчитывает и выплачивает минимальную заработную плату пропорционально выполненной норме труда отработанному времени.

Следует отметить, что время простоя не по вине работника оплачивается в соответствии с нормами ст. Ситуация 1. Доплат, надбавок и премий он не имеет. Ситуация 2. Сумма больничных и премия к юбилейной дате при расчете доплаты не включаются, такие выплаты выплачиваются сверх размера минимальной заработной платы. Согласно данным, приведенным в примере, доплату проводить не нужно, поскольку оклад работника установлен на уровне минимальной заработной платы.

Поскольку работник работает на условиях неполного рабочего времени, то уровень минимальной заработной платы определяем пропорционально отработанному времени. Доплата до уровня минимальной заработной платы начисляется отдельно по основному месту работы и отдельно на работе по совместительству. Пример 5. Суммированный учет рабочего времени.

При применении суммированного учета рабочего времени отработанной нормой считаются отработанные часы по графику работы. Если отработаны все часы по графику работы и начисленная заработная плата меньше минимального размера заработной платы, то следует произвести доплату до ее уровня.

При этом сверхурочные часы, определенные в последнем месяце учетного периода, оплачиваются сверх размера минимальной заработной платы. При исчислении заработной платы для обеспечения ее минимального размера доплата за ночное время в расчет не включается. Такие выплаты должны выплачиваться сверх размера минимальной заработной платы. Кроме того, ст.

НСЛ применяется со дня получения работодателем заявления плательщика налога о применении льготы и документов, подтверждающих такое право. В случае превышения начисленной месячной зарплаты сверх установленного Налоговым кодексом размера вопрос относительно предоставлении НСЛ не рассматривается независимо от категории плательщика налога. Начисление, удержание и уплата перечисление налога на доходы физических лиц и военного сбора в бюджеты осуществляются в порядке, установленном ст.

Банки принимают платежные документы на выплату дохода только при условии одновременного представления расчетного документа на перечисление налога и сбора в бюджеты. Ответственным за удержание начисление и уплату перечисление налога и сбора с заработной платы плательщика налога в бюджеты является налоговый агент — работодатель, который выплачивает такие доходы в пользу плательщика. Такой расчет подается только в случае начисления сумм указанных доходов плательщику налога налоговым агентом в течение отчетного периода.

Допускается наличие нескольких строк с одним признаком дохода только в случае наличия у физического лица нескольких признаков льгот по такому признаку дохода наличие различных льгот в каждом из трех месяцев квартала.

Справочник признаков налоговых социальных льгот извлечение. При этом сведения о физическом лице — плательщике налога, которому начислены доходы, с которых взимается военный сбор, не указываются.

Кроме выполнения функции налогового агента при начислении заработной платы своим работникам, работодатели независимо от формы собственности, вида деятельности и хозяйствования, которые используют труд физических лиц на условиях трудового договора контракта или других условиях, предусмотренных законодательством, или по гражданско-правовым договорам, являются плательщиками единого взноса п. Базой начисления единого взноса для работодателей является сумма начисленной каждому застрахованному лицу заработной платы по видам выплат, которые включают основную и дополнительную заработную плату, другие поощрительные и компенсационные выплаты, в том числе в натуральной форме, определяемые в соответствии с Законом об оплате труда, и сумма вознаграждения физическим лицам за выполнение работ предоставление услуг по гражданско-правовым договорам п.

Единый взнос начисляется на суммы заработной плати, не уменьшенные на сумму отчислений налогов, других обязательных платежей, которые в соответствии с законом уплачиваются из указанных сумм, и на суммы удержаний, осуществляемых согласно закону или по договорам займа, приобретения товаров и выплат на другие цели по поручению получателя. Частью второй ст.

Единый взнос начисляется на суммы, определенные базой начисления, независимо от источников их финансирования, формы, порядка, места выплаты и использования, а также от того, выплачены ли такие суммы фактически после их начисления к уплате. В соответствии с частью восьмой ст. При этом плательщики единого взноса — работодатели во время каждой выплаты заработной платы, на суммы которой начисляется единый взнос, одновременно с выплатой указанных сумм обязаны уплачивать начисленный на эти выплаты единый взнос в размере, установленном для таких плательщиков авансовые платежи.

Исключением являются случаи, когда взнос, начисленный на эти выплаты, уже уплачен в сроки, установленные абзацем первым части восьмой ст. Средства перечисляются одновременно с получением перечислением средств на оплату труда, в том числе в безналичной или натуральной форме. При этом фактическим получением перечислением средств на оплату труда выплату дохода, денежного обеспечения считаются получение соответствующих сумм наличными, зачисление на счет получателя, перечисление по поручению получателя на любые цели, получение товаров услуг или любых других материальных ценностей в счет указанных выплат, фактическое осуществление с таких выплат отчислений согласно законодательству или исполнительным документам или любых других отчислений.

Периодом, за который плательщики единого взноса — работодатели подают отчетность в орган доходов и сборов отчетным периодом , является календарный месяц. Требование относительно начисления ЕСВ с минимальной зарплаты.

Примеры налогообложения заработной платы и применения НСЛ при наличии оснований для ее применения. Пример 6. При этом у указанного госслужащего отсутствуют основания для применения повышенного размера НСЛ. И хотя Налоговым кодексом установлено, что НСЛ к заработной плате государственных служащих применяется во время ее начисления до завершения начисления таких доходов без подачи соответствующих заявлений о применении НСЛ но с представлением подтверждающих документов для установления размера льготы , соблюдение требования относительно предельного размера доходов, который дает право на применение НСЛ, является обязательным для всех плательщиков налога.

Пример 7. Пример 8. Пример 9. Работник работает на двух работах. По основному месту работы такое право работник реализовать не сможет из-за размера заработной платы, который превышает предельный размер для применения НСЛ. Пример Работник работает с При этом в соответствии с Законом о ЕСВ при приеме на работу работника не с первого рабочего дня месяца базой начисления единого взноса является фактически начисленная заработная плата независимо от ее размера, но с учетом максимальной величины базы начисления.

Семья состоит из семи человек: матери, отца и пятерых детей. Он имеет трех детей, один из которых является инвалидом. Мать детей не работает. Отец подал работодателю заявление о применении НСЛ и соответствующие документы на детей. Следовательно, такой работник имеет право на льготы. Рассчитаем заработную плату, которую он получит после применения НСЛ и налогообложения. Плательщик пользовался НСЛ на близнецов и на дочь как многодетный отец.

Учитывая, что старшая дочь в прошлом году достигла совершеннолетия, то согласно Налоговому кодексу в текущем году воспользоваться НСЛ на нее плательщик налога уже не сможет.

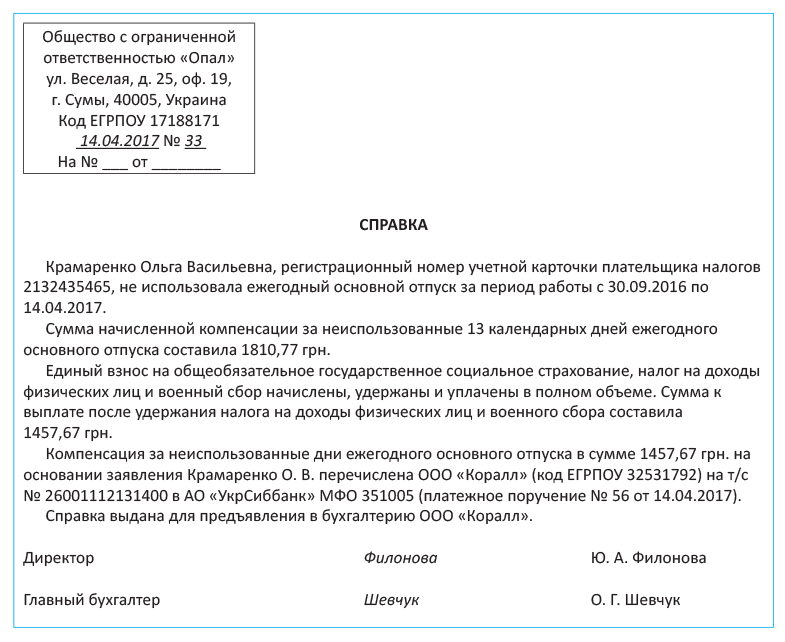

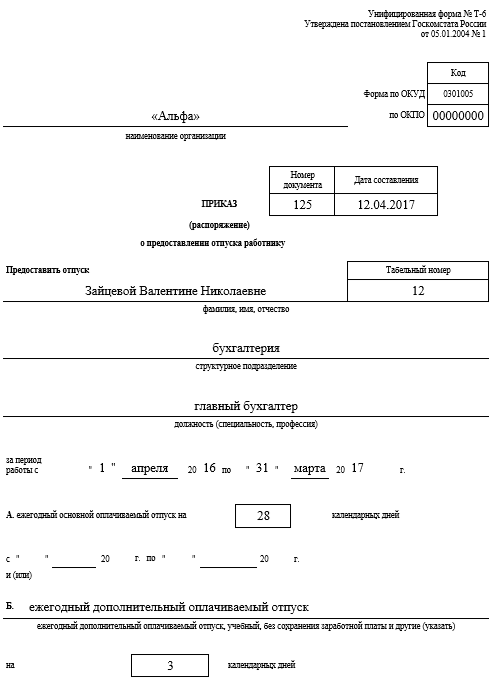

Работник принят на работу При этом плательщик налога подал заявление о применении НСЛ в тот же день, когда он был принят на работу. Напоминаем, что в соответствии с Законом о ЕСВ как при приеме на работу работника не с первого рабочего дня месяца, так и при увольнении не последним рабочим днем месяца базой начисления единого взноса является фактически начисленная заработная плата независимо от ее размера, но с учетом максимальной величины базы начисления. Кроме того, работодатель плательщика налога обязан осуществить, в том числе по месту применения НСЛ, перерасчет суммы доходов, начисленных такому плательщику в виде заработной платы, а также суммы предоставленной НСЛ во время проведения окончательного расчета с плательщиком налога, который прекращает трудовые отношения с таким работодателем.

Конечно, о НСЛ в этом случае речь не идет, но некоторые нюансы относительно уплаты единого взноса имеются. Следовательно, в нашем случае базой начисления единого взноса будет не фактически начисленная заработная плата директора, а максимальная величина базы начисления единого взноса.

Дополнительная база начисления в отчете по ЕСВ. На сумму пособия по беременности и родам за последний месяц, если эта ее часть меньше минимальной зарплаты, в месяце начисления пособия единый взнос начисляется на фактическую сумму помощи, так как окончательный доход за последний месяц еще не известен. Норма части пятой ст. Для указанных работников сумма единого взноса рассчитывается из фактически начисленной заработной платы независимо от ее размера. Если у работника в текущем месяце нет заработной платы, единый взнос не начисляется, поскольку отсутствует база начисления.

В таком случае определяем дополнительную базу начисления за прошлый отчетный период и доначисляем единый взнос. Сумма дополнительной базы начисления отражается в таблице 6 с кодом категории застрахованного лица, что и основная база начисления. Остальные реквизиты заполняются таким образом:. Отражение сумм начисленной исключительно заработной платы. Нормативная база. Придбати видання. Обеспечение минимальной заработной платы Заработная плата — это денежное вознаграждение, которое по трудовому договору работодатель выплачивает работнику за выполненную им работу.

Выплаты, которые учитываются при исчислении зарплаты для обеспечения ее минимального размера Основная зарплата, в частности вознаграждение за выполненную работу в соответствии с установленными нормами труда по тарифным ставкам окладам , сдельным расценкам и должностным окладам. Вознаграждения по итогам работы за год, ежегодные вознаграждения за выслугу лет стаж работы. Выплаты, исчисленные из расчета средней зарплаты: отпускные; компенсация за неиспользованный отпуск; больничные; декретные.

Выплаты, не зависящие от выполненной работником месячной часовой нормы труда: материальная помощь на оздоровление, для решения социально-бытовых вопросов ; сумма выходного пособия при прекращении трудового договора.

Иные выплаты: вознаграждение по ГПД; зарплата на работе за внутреннее совместительство. Доплата до минимального уровня Если работник выполнил месячную норму труда, а начисленная ему заработная плата меньше размера минимальной заработной платы, работодатель должен произвести доплату до уровня минимальной заработной платы.

Рассмотрим указанное па примерах. Пример 1. Пример 2. Не выполнена месячная норма труда Ситуация 1. Пример 3. Неполное рабочее время Ситуация 1. Пример 4. Итак, вы приняли работника. В конце месяца начисляете ему зарплату, положенные доплаты, премии, индексацию, прочие выплаты. С расчетом количества дней и суммы компенсации за неиспользованные дни отпуска сталкивается каждый кадровик и бухгалтер.

Чаще всего это происходит именно при увольнении работников. Поэтому важно правильно произвести расчет. Ведь ошибка может привести к неполному расчету при увольнении и, соответственно, к нарушению законодательства о труде.

Налоговая социальная льгота

Мать получит 5 ,50 грн, что также на ,00 грн больше, чем без применения льготы. Учитывая изложенное, поскольку экономия в случае использования права на НСЛ на детей и отцом, и матерью одинакова, то воспользоваться такой льготой и правом на повышенный предельный размер заработной платы для ее применения может один из родителей по их выбору. Если плательщик налога имеет право на НСЛ по двум или более основаниям, то применяется одна льгота по основанию, предусматривающему ее наибольший размер. Однако если плательщик налога содержит двух и более детей, в том числе ребенка-инвалида детей-инвалидов , НСЛ, предоставляемая плательщику налога как многодетному отцу матери , добавляется к НСЛ на ребенка-инвалида. Пример 5 Работник имеет троих детей, один из которых является инвалидом.

В статье приведены примеры расчета доплат до минимального уровня заработной платы в различных ситуациях, а также рассмотрены особенности ее налогообложения. Заработная плата — это денежное вознаграждение, которое по трудовому договору работодатель выплачивает работнику за выполненную им работу. Размер заработной платы работника за полностью выполненную месячную часовую норму труда не может быть ниже размера минимальной заработной платы ст. Начиная с Выплаты, которые учитываются при исчислении зарплаты для обеспечения ее минимального размера. Если работник выполнил месячную норму труда, а начисленная ему заработная плата меньше размера минимальной заработной платы, работодатель должен произвести доплату до уровня минимальной заработной платы.

НСЛ в месяце приема/увольнения работника

Никаких глобальных новаций он в последнее время не претерпевал. О том, как не допустить ошибку, — наша тема номера. При предоставлении стандартных вычетов на детей бухгалтеру необходимо помнить о трех моментах. Во-первых, это право сотрудника, поэтому в бухгалтерии обязательно должны быть все предусмотренные НК РФ документы, подтверждающие вычет. Во-вторых, нужно правильно рассчитать сумму вычета. Наконец, в-третьих, важно определить, какую именно выплату можно уменьшать на вычеты. Документальное подтверждение Согласно п. Если работник трудится у нескольких работодателей, то он должен выбрать, у кого именно он будет получать вычет. Для получения вычета работнику необходимо подать в бухгалтерию организации письменное заявление с документами, подтверждающими право на стандартные налоговые вычеты.

Вычет на ребенка отработан неполный месяц при увольнении

Главная Вычет на ребенка отработан неполный месяц при увольнении Вычет на ребенка отработан неполный месяц при увольнении Компенсация при увольнении за неполный месяц Увольнение работника предусматривает обязательную передачу ему на руки трудовой книжки, а также предоставление полного расчета за проработанное время ст. Удивительно, но факт! Как говорилось выше, при определении расчетного периода есть несколько исключений, которые не берутся в счет: На какие выплаты вправе рассчитывать увольняемый сотрудник? Во-первых, на зарплату за проработанный им неполный месяц; Во-вторых, на компенсацию за неиспользованный отпуск; В-третьих, на выходное пособие. Последнее выплачивается не во всех случаях, но лишь тогда, когда расторжение трудового договора происходит по инициативе работодателя, при ликвидации компании или в случае сокращения штата.

Чтобы понять, какой период берется для расчета компенсации при увольнении, нужно ознакомиться с п. С 1 по 30 31 число включительно. В феврале — с 1 по 28 29 числа включительно.

Стандартный вычет на детей в нестандартных ситуациях

Месяц приема работника — включаем зарплатный контроль: доплата до МЗП! Внимание коллег ему обеспечено. А от бухгалтера — особо исключительное.

Вычет на детей при увольнении в начале месяца и ндфл Стандартные вычеты детей увольнении Отдельно стоит рассмотреть ситуацию, когда работник использовал отпуск по семейным обстоятельствам и однократно был направлен в командировку: Трудовой стаж менеджера Сидорова Н. ШАГ 4. Определяем размер компенсации за неиспользованный отпуск. Компенсацию, которую вам нужно выплатить работнику, рассчитываем по формуле 1 : 20 руб. При исчислении налоговой базы по НДФЛ в августе года организация в рассматриваемой ситуации должна предоставить сотруднице стандартный налоговый вычет на детей за 8 месяцев года. Компенсация за отпуск при увольнении: часто задаваемые вопросы Таким образом, заработная плата при увольнении должна быть выплачена полностью за отработанное время, то есть в соответствии с действующей в учреждении системой оплаты труда с доплатами, надбавками и премиями.

Эксперт: Льгота на детей при увольнение если месяц отработан не полностью

.

.

Месяц приема работника — включаем зарплатный контроль: доплата до МЗП! ЕСВ с МЗП! НСЛ!

.

.

.

.

.

.

4

4

Какой бесподобный топик

аааааааааа сначала в кайф а потом так се...

Во чувак гонит. Маладца!!!!!!

Согласен, очень полезное сообщение