Ндфл с аванса если работник ушел в отпуск 6

Актуально на: 25 апреля г. НДФЛ с аванса ТК обязывает работодателя выплачивать зарплату работникам каждые полмесяца, то есть дважды в месяц. Первую из этих выплат традиционно называют авансом. Посмотрим, когда платить НДФЛ с аванса. Но датой фактического получения дохода в виде оплаты труда и аванса, и оставшейся части зарплаты , признается последний день месяца, за который этот доход был начислен п.

ВИДЕО ПО ТЕМЕ: Отпускные и больничные в 6-НДФЛДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- НДФЛ с аванса или НДФЛ авансом

- Заполнение формы 6-НДФЛ при расчётах с работниками

- Как удержать НДФЛ, если работник получил аванс и ушел на длительный больничный

- Как перечислить работнику отпускные и зарплату за первую половину месяца?

- Отпуск авансом

- ВЫПЛАТА АВАНСА С УЧЕТОМ ПОСЛЕДНИХ РАЗЪЯСНЕНИЙ КОНТРОЛЕРОВ.

- Расчет аванса по заработной плате

- Выплата заработной платы и отпускных перед отпуском

- НДФЛ с аванса

- Сроки перечисления отпускных и заработной платы

НДФЛ с аванса или НДФЛ авансом

Курс ПК 20 часов: Ведение бюджетного учета в соответствии с федеральными стандартами 21 октября - 25 октября г. Однако в Трудовом кодексе нет такого понятия, как аванс: за первую половину месяца необходимо выплачивать зарплату. Как устанавливается срок выплаты такой зарплаты?

Каков порядок ее расчета? Можно ли ее выплачивать в фиксированном размере в целях минимизации трудозатрат работников расчетной службы? Как заполнить разд. О том, какие разъяснения по данным вопросам поступали со стороны Минтруда, Роструда, Минфина и ФНС, вы узнаете из представленной статьи. Когда надо выплатить зарплату за первую половину месяца? Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Отметим, что в данной редакции эта часть действует с 3 октября года п. Незначительные, на первый взгляд, изменения потребовали от многих работодателей внесения поправок в локальные нормативные акты и трудовые договоры. В Письме от Обратите внимание: Если нормы локальных нормативных актов или коллективного договора организации субъекта РФ противоречат действующему трудовому законодательству, данные нормы считаются недействительными. Требования по ограничению сроков выплаты заработной платы 15 календарными днями относятся к выплате работнику начисленной заработной платы не реже чем каждые полмесяца.

При этом с учетом новой редакции ст. К сведению: Сроки осуществления работникам стимулирующих выплат, начисляемых за месяц, квартал, год или иной период, могут быть установлены коллективным договором, локальным нормативным актом.

Так, в положении о премировании может быть предусмотрено, что выплата работникам премии по итогам определенного системой премирования периода например, месяца осуществляется в месяце, следующем за отчетным или может быть указан конкретный срок ее выплаты , а выплата премии по итогам работы за год — в марте следующего года или также может быть обозначена конкретная дата ее выплаты письма Минтруда РФ от Такой вывод содержится в Письме Минтруда РФ от Что касается установления даты выплаты аванса, согласно разъяснениям Минтруда, приведенным в Письме от От редакции: Вопрос о том, какие сроки необходимо установить для выплаты заработной платы, также рассматривался в статье Е.

К какой ответственности привлекут работодателя за невыплату аванса? Стоит отметить, что норма ч. Дело в том, что на практике до сих пор встречаются ситуации, когда работодатели выплачивают зарплату один раз в месяц на основании соответствующих заявлений работников. За такую самодеятельность в соответствии с ч. Повторное нарушение влечет наложение административного штрафа в более крупном размере на должностных лиц — от 20 до 30 руб.

Это предусмотрено ч. Вместо штрафа возможна другая мера ответственности — дисквалификация должностного лица на срок от одного года до трех лет. К сведению: Части 6 и 7 введены в ст. Новгорода Нижегородской области от На практике возможна и другая ситуация — когда выплата аванса предусмотрена локальными актами, но производится с задержкой.

В этом случае работодателю грозит материальная ответственность в соответствии со ст. В отличие от административного штрафа, выплаты производятся в пользу работников, чьи права нарушены. При нарушении сроков выплаты заработной платы работодатель должен выплатить работнику компенсацию за каждый день задержки.

Размер денежной компенсации исчисляется из фактически не выплаченных в срок сумм. Как правильно определить размер аванса?

Какие способы расчета аванса применяются на практике? Обратимся к схеме. Способы расчета зарплаты за первую половину месяца: Пропорционально отработанному времени; В фиксированной сумме в рублях ; Наиболее предпочтительные способы. Способ не удобен для работодателя, так как налагает на него обязанность выплаты зарплаты даже в тех ситуациях, когда работник болел или был в командировке.

Расчет зарплаты пропорционально отработанному времени. Кроме формального выполнения требований ст. Такой же вывод следует из писем Минтруда РФ от Аналогичная позиция была приведена и в более раннем Письме Минтруда РФ от Причем в нем подчеркнуто, что указанные нормы распространяются на всех работников организации и не имеют специфики применения к отдельным категориям работников. Помимо того, что данный способ расчета аванса рекомендован контролирующими органами в качестве основного, он удобен и работодателю: при выплате зарплаты за первую половину месяца пропорционально времени, фактически отработанному работником в этом периоде, на практике исключается риск переплаты и неудержания НДФЛ при окончательном расчете.

Правилами внутреннего трудового распорядка организации предусмотрено, что аванс выплачивается работнику за вычетом исчисленного НДФЛ. Рассчитаем сумму аванса за март года для работников с учетом фактически отработанного ими времени.

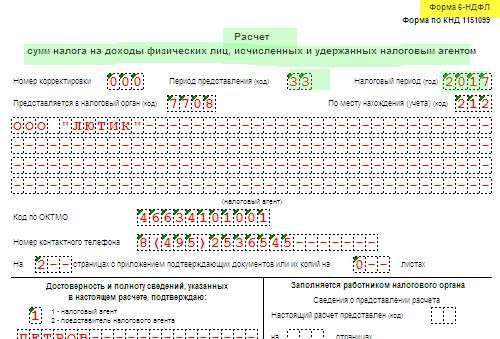

Заполнение формы 6-НДФЛ при расчётах с работниками

Об этом говорится в ст. Кроме того, отпуск должен быть оплачен работодателем, исходя из среднего заработка за последний год. Речь идёт не о календарных годах, а о рабочих.

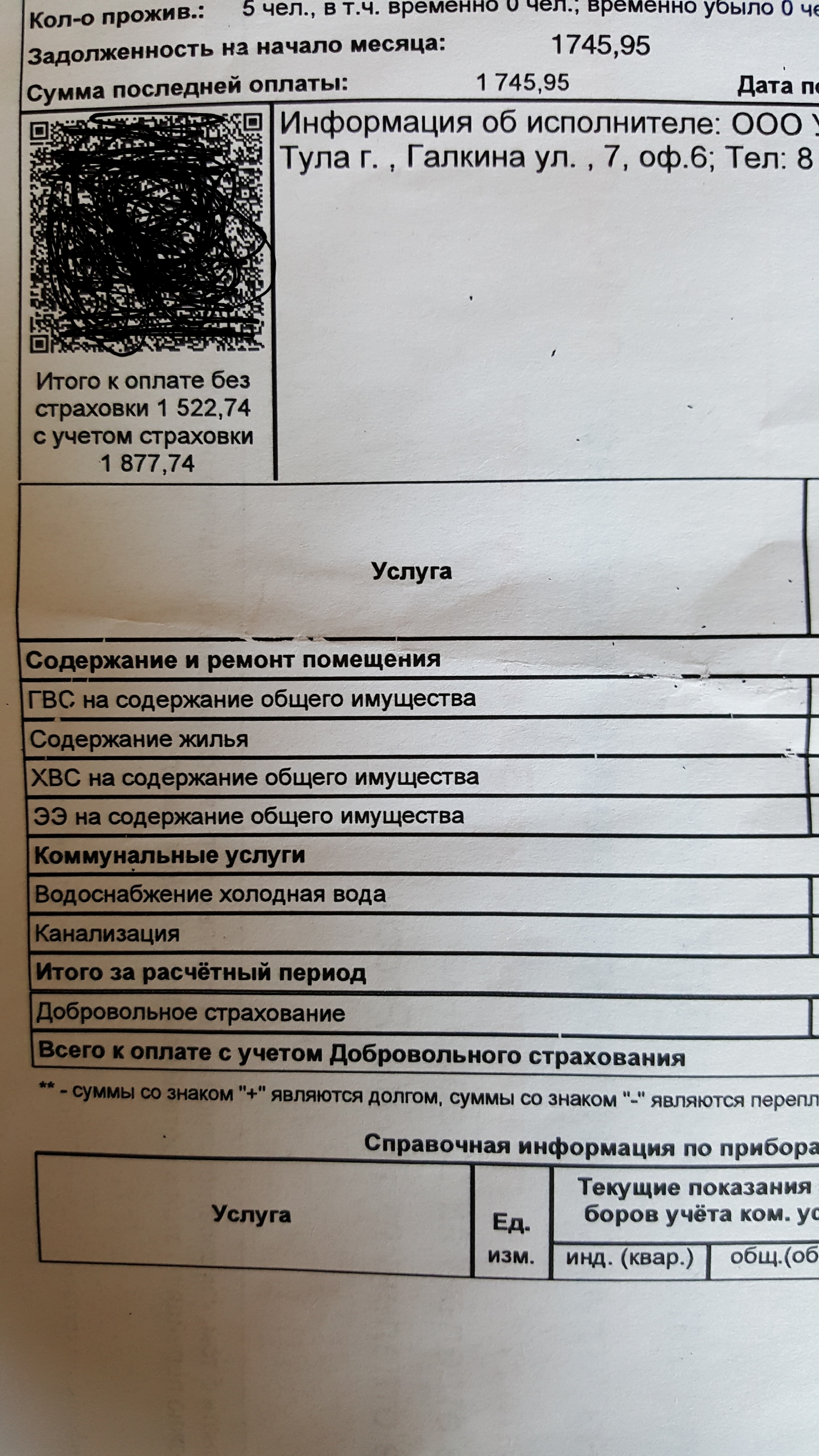

Два раза в месяц организация выплачивает заработную плату: 20 числа - за первую половину месяца, 5 числа - за вторую. Когда нужно исчислить, удержать и оплатить НДФЛ в бюджет? Работник уходит в отпуск го числа отпуск с 15 по 25 числа. Когда по срокам нужно сделать перечисления отпускных и заработной платы? Когда исчислить, удержать и оплатить НДФЛ в бюджет?

Как удержать НДФЛ, если работник получил аванс и ушел на длительный больничный

Если работник остался должен: как удержать 1. В каких случаях работодатель имеет право производить удержания из заработной платы работника. Какие ограничения действуют в отношении удержаний по инициативе работодателя. Как оформить удержания из заработной платы и отразить в учете. Как правило, должником по заработной плате является работодатель, что вполне естественно: работник выполняет свои трудовые обязанности, а работодатель за это обязан выплатить ему вознаграждение. Если с задолженностью работодателя все предельно ясно: если должен — обязан погасить, то с задолженностью работника по зарплате дело обстоит несколько иначе. Законодательство допускает удержание долга из заработной платы сотрудника, однако устанавливает при этом ряд ограничений.

Как перечислить работнику отпускные и зарплату за первую половину месяца?

Курс ПК 20 часов: Ведение бюджетного учета в соответствии с федеральными стандартами 21 октября - 25 октября г. Однако в Трудовом кодексе нет такого понятия, как аванс: за первую половину месяца необходимо выплачивать зарплату. Как устанавливается срок выплаты такой зарплаты? Каков порядок ее расчета? Можно ли ее выплачивать в фиксированном размере в целях минимизации трудозатрат работников расчетной службы?

До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Соответственно, до окончания месяца налог не может быть исчислен. ИФНС может не учесть налог как уплаченный. Однако если зарплата за вторую половину месяца начислена не будет работник заболел, ушел в отпуск как в вашем случае удержать налог, исчисленный с аванса, будет не из чего.

Отпуск авансом

Существуют различные виды выплат, такие как, аванс, отпускные, компенсационные выплаты и каждый из них имеет свои правила и утвержденные нормативы. Аванс — это привычное, употребляемое в быту наименование выплаты, которая в нормативной документации определяется как зарплата за первую половину месяца. Что такое аванс по зарплате? Заработная плата — это сумма денежного вознаграждения, которая выплачивается работникам по результатам месяца, и рассчитывается на основании тарифов за отработанное время, выполненные работы или выпущенную продукцию.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Минфин: НДФЛ с аванса удерживать нельзяПлатить зарплатные налоги в году нужно за полностью отработанный месяц по факту расчетов с персоналом. То есть всего один раз за месяц. Но бывают и особые случаи, о которых мы рассказали в данной статье. Общее правило Аванс - это часть зарплаты. Ведь выдавать таковую Трудовой кодекс требует как минимум два раза в месяц ст.

ВЫПЛАТА АВАНСА С УЧЕТОМ ПОСЛЕДНИХ РАЗЪЯСНЕНИЙ КОНТРОЛЕРОВ.

.

.

Расчет аванса по заработной плате

.

Выплата заработной платы и отпускных перед отпуском

.

.

.

НДФЛ с аванса

.

Сроки перечисления отпускных и заработной платы

.

0

0

Пока нет комментариев.