Льготы по подоходному налогу при окончательном расчете увольнении

Льгота на детей в году предусмотрена в пределах суммы в рублей нарастающим итогом с начала календарного года. Начиная с месяца, в котором доход физического лица превысил этот порог, налоговый вычет, больше не применяется. Из-за сложной экономической ситуации, которая сложилась в стране, многие граждане надеялись на скорое снижение ставки подоходного налога. Поскольку средняя заработная плата украинцев не так велика, а инфляция растет почти с каждым днем, налог отнимает немалую часть реальной прибыли граждан. Власти постановили, что в ближайшее время размер этого налога не будет пересматриваться, а потому для многих жителей страны единственным выходом их ситуации является оформление льготы на подоходный налог.

ВИДЕО ПО ТЕМЕ: Подоходный налог с единовременного пособия при увольнении военнослужащегоДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Статьи журнала "Налоговый вестник"

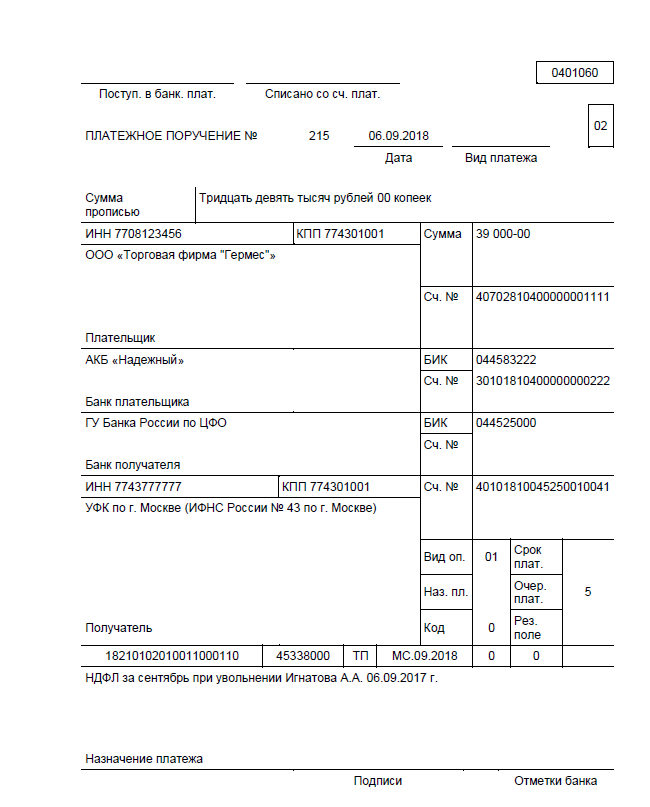

Перечисляя подоходный налог при увольнении работника укажите КБК. Помимо того, что требуется сделать окончательный расчет, проверить наличие задолженности за увольняющимся специалистом, еще и требуется подготовить справки. Выплата компенсации, как и выдача документов, проводится в день увольнения. А как быть с перечислением НДФЛ при увольнении сотрудника , расскажем в статье. НДФЛ при увольнении, срок перечисления регламентирован в Налоговом кодексе, а именно в п. Так, работодатель обязан перечислить налог не позднее дня, следующего за днем, в котором были произведены выплаты.

Следовательно, налог с окончательного расчета должен быть перечислен в ФНС не позднее дня, следующего за днем расторжения трудового договора.

Если дата уплаты НДФЛ при увольнении выпадает на выходной или праздничный, то допустимо перечислить бюджетный фискальный платеж в первые рабочие сутки. Однако налоговики настоятельно рекомендуют осуществлять расчеты с бюджетом одновременно, то есть в день осуществления выплат работникам.

Теперь подробнее разберем порядок налогообложения выплат, начисленных при расторжении трудового договора. Что придется заплатить По трудовому законодательству работодатель обязан выплатить увольняющемуся специалисту следующие деньги: Провести окончательный расчет по заработной плате за фактически отработанное время. Причем начислить придется не только должностной оклад, но и все стимулирующие и компенсационные выплаты, которые закреплены в положении об оплате труда.

Размер компенсации зависит от количества неиспользованных дней отпуска. Рассчитать сумму выходного пособия, если такое обязательство закреплено в положении по оплате труда или же предусмотрено трудовым законодательством. Например, выходное пособие при сокращении. Проконтролировать наличие задолженностей по расчетам с подотчетными лицами и командировочным, провести передачу ценностей, если бывший сотрудник являлся материально ответственным лицом.

Проконтролировать иные долги. Все деньги, которые причитаются увольняющемуся специалисту, работодатель обязан выплатить в день расторжения трудового договора. За нарушение предусмотрена административная ответственность. Срок перечисления НДФЛ при увольнении сотрудника зависит от даты расторжения трудового договора.

Теперь рассмотрим, с каких выплат следует исчислять подоходный налог, а с каких удержание не производится. Всю зарплату, которая положена специалисту за фактически отработанное время, следует обложить подоходным налогом.

Отметим, что если сотруднику положены налоговые вычеты, то их применяйте в общем порядке. Исчисленная компенсация отпуска при увольнении облагается НДФЛ так же, как и обычный отпуск и заработная плата. Если специалисту положены выходные пособия, то от вида и размера выплаты зависит и порядок налогообложения. Например, пособие при сокращении штата или ликвидации компании не облагается подоходным налогом, а если сотруднику выплатят премию в качестве выходного пособия, то ее придется обложить подоходным налогом.

Командировочные расходы не должны облагаться подоходным налогом, если размер суточных не превышает лимит, установленный в статье НК РФ. Так, если суточные больше рублей в день на поездки по России, и рублей — по выездам за рубеж, то с суммы превышения исчислите вычеты в общем порядке. В таком случае оплата НДФЛ при увольнении сроки не отличается от общеустановленных. Подведем итоги Заработная плата, некоторые виды выходных пособий, а также компенсация при увольнении облагается НДФЛ в общем порядке.

Налоговые вычеты применяются в соответствии с НК РФ. Для увольнительных выплат исключений не предусмотрено. Последний срок уплаты НДФЛ при увольнении — день, следующий за днем перечисления окончательных расчетных выплат, то есть день, следующий за датой расторжения трудового соглашения.

Если эта дата выпадает на выходной или праздник, то завершите расчет в первые трудовые сутки п. Образец платежки по налогу на доходы физлиц Подробную инструкцию вы найдете в статье о том, как правильно заполнить платежку НДФЛ.

Там же можно скачать бланк года. Сроки уплаты НДФЛ при увольнении работника НДФЛ при увольнении сотрудника — это обязательная операция; выплату рассчитывает и осуществляет работодатель. В статье рассмотрим, как правильно налоговому агенту исчислить НДФЛ при увольнении, когда платить налог в бюджет, как отразить в отчетности.

То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Расскажем, какие имеет особенности уплата НДФЛ при увольнении. Что нужно выплатить увольняющемуся сотруднику В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены: зарплата, премии, надбавки по последний день работы; компенсация за неиспользованный отпуск; выходное пособие по закону или в соответствии с трудовым договором.

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора.

Какие выплаты облагаются, а какие нет Зарплата за последний месяц работы облагается налогом в обычном порядке. Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения.

Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков. При этом не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора.

В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ. Компенсация отпуска при увольнении облагается НДФЛ в полном объеме, независимо от основания расторжения трудового договора п. НДФЛ при увольнении: срок перечисления Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Выплачиваются причитающиеся суммы работнику за его вычетом. Перечислить удержанную сумму налогового сбора в бюджет необходимо не позднее следующего дня п.

Если день перечисления выпадает на нерабочий выходной или праздничный день, то срок уплаты НДФЛ при увольнении переносится на ближайший рабочий день. Такое правило переноса срока установлен п. Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности Работодатель в отношении доходов, выплаченных физическим лицам, и удержанного подоходного налога обязан сдавать в ИФНС два отчета: справки 2-НДФЛ: предоставляются один раз в год не позднее 1 апреля года, следующего за отчетным; форму 6-НДФЛ: предоставляется ежеквартально не позднее последнего числа месяца, следующего за отчетным кварталам, а по итогам года — не позднее 1 апреля следующего года.

В отчеты включаются только те выплаты увольняющемуся работнику, которые облагаются налогом. До В 6-НДФЛ отразить выплаты окончательного расчета, исчисленные и удержанные с него налоговые суммы, следует в квартале увольнения. При этом есть особенность, если дата перечисления налога приходится на следующий квартал. Например, сотрудник уволился и получил окончательный расчет 30 июня, тогда перечислить налог необходимо не позднее 1 июля.

В этом случае начисленный окончательный расчет и удержанная сумма налога на доходы физических лиц в разделе 1 отчета будут отражены во втором квартале. А отразить выплаты в разделе 2 отчета необходимо в третьем квартале. Такие разъяснения дает Минфин в Письме от Ему начислены: 10 руб. Выходное пособие не превышает трехмесячный средний заработок сотрудника, поэтому налогообложению не подлежит. Также оно не отражается в отчетах. Рассчитаем сумму к удержанию:. Рассмотрим, как происходит уплата НДФЛ при увольнении сотрудника.

Сроки и особенности выплат при увольнении и подоходного налога с них рассмотрены в этой статье. Когда время для налога В любой организации закреплены определенные числа каждого месяца, когда сотрудники получают зарплату. Обычно деньги работникам выдают в следующих числах — 5-го или го числа. Налоговый кодекс РФ устанавливает срок перевода подоходного налога в бюджет. Так, НДФЛ с зарплаты в соответствии с действующими нормами должен поступить в казну не позднее следующего дня после выдачи вознаграждения за труд.

Этот срок установлен довольно четко и не зависит от способа выдачи зарплаты. Возможны следующие ситуации: Организация переводит зарплату своим работникам на банковские карточки. Значит, отчислить НДФЛ нужно не позже следующего дня. Такой же порядок актуален в случае выдачи денег на руки при их предварительном снятия со счета в банке.

Зарплату выплачивают из кассы дневной выручки. Перечислить налог в казну нужно до завершения следующего дня. Данные правила закрепляет пункт 6 статьи НК РФ. Они действуют с года. У бухгалтера предприятия может возникнуть вопрос: когда платить НДФЛ при увольнении сотрудника в году? Ведь предыдущие правила не срабатывают, если сотрудник уходит из компании не в день выдачи вознаграждения за труд. Как же быть в таком случае? Один из работников уволился из компании 29 мая. Когда ему должна быть выплачена зарплата?

Что с НДФЛ при увольнении в таком случае? Придется ли работнику дожидаться 5 июня или деньги будут выплачены раньше? Об этом далее. При этом не берут во внимание используемые нанимателем способы перевода зарплатных денег сотрудникам. Даже в случае безналичного перевода на пластиковую карту срок един.

Также см. Когда уволенному выдавать зарплату Если сотрудник изъявил желание уйти из организации и написал соответствующее заявление на имя руководителя, то все положенные суммы должны быть выплачены ему в день увольнения. В частности, это касается: оплаты труда за количество доработанных дней; премиальных выплат; задолженности перед сотрудником.

Зарплата, выдаваемая в день увольнения, должна состоять из всех сумм, положенных работнику. То есть организация должна полностью расплатиться с сотрудником и не иметь задолженностей перед ним. Это правило закреплено в Трудовом Кодексе РФ ст.

Имейте в виду: несоблюдение этого порядка совершения последней зарплатной выплаты в случае ухода сотрудника может повлечь за собой ответственность работодателя.

Льготы по подоходному налогу при окончательном расчете увольнении

При этом 1 н. Просьба объяснить, на сколько не облагаемых налогом минимумов следует уменьшать его совокупный налогооблагаемый доход, чтобы правильно начислять ему подоходный налог с граждан на 5 или на 7? Так, пунктом 1 указанной статьи определено: совокупный налогооблагаемый доход уменьшается на сумму, не превышающую за каждый полный месяц, в течение которого получен доход, установленный действующим законодательством размер минимальной месячной заработной платы не облагаемый налогом минимум. Не облагаемый налогом минимум введен в шкалу ставок налогообложения пункт 1 статьи 7 этого Декрета. Пунктом 2 статьи 6 Декрета определено: совокупный налогооблагаемый доход дополнительно уменьшается на сумму, не превышающую за каждый полный месяц, в течение которого получен доход, установленный действующим законодательством размер минимальной месячной заработной платы не облагаемый налогом минимум одному из родителей опекунов, попечителей на каждого ребенка в возрасте до 16 лет, если месячный совокупный налогооблагаемый доход не превышает размера десяти минимальных месячных заработных плат, установленного действующим законодательством.

При увольнении сотрудника, работодатель должен выплатить ему положенный заработок. Такие суммы облагаются НДФЛ в соответствии со ст. Но расчет с гражданином не ограничивается только уплатой зарплаты. Такому лицу могут также перечисляться компенсация, пособие и иные суммы. Облагаются ли такие средства подоходным налогом?

Налог ндфл при увольнении

Так, НДФЛ с. Когда платить Расчет с сотрудником при увольнении С увольняющимся работником компания должна окончательно рассчитаться в последний рабочий день. То есть в этот день выплачивают зарплату за отработанные дни последнего месяца, премии, компенсации и другие выплаты. Проще говоря, в последнюю зарплату включают все суммы, которые причитаются сотруднику. Такой порядок предусматривает статья Трудового кодекса. Если его не соблюдать, то за задержку зарплаты, в том числе выплат при увольнении, работодатель заплатит штраф до 50 руб. За это же нарушение может быть и уголовная ответственность. В сроках для окончательного расчета есть одно исключение. Если в день увольнения сотрудник не пришел на работу за расчетом и трудовой книжкой, то выплату можно перенести.

НСЛ в месяце приема/увольнения работника

НСЛ в месяце приема на работу Согласно абзацу второму п. Вместе с тем п. Учитывая положения обеих приведенных норм НКУ, делаем вывод: право на льготу возникает у работника со дня подачи указанных заявления и подтверждающих документов, а применяется НСЛ работодателем к начисленной заработной плате за месяц, в котором было подано заявление о применении НСЛ а при необходимости и подтверждающие документы , независимо от даты его их подачи в данном месяце. Отметим, что налоговики в консультации, размещенной в ЕБНЗ в подкатегории На практике часто встречаются случаи, когда работник в одном и том же отчетном месяце увольняется с предыдущего места работы и принимается на новое, и при этом подает новому работодателю в месяце приема на работу заявление о применении НСЛ.

По каким условиям в г. Статьей 7 Закона о Госбюджете определено, что прожиточный минимум для трудоспособных лиц на С учетом указанного в течение г. НСЛ применяется к доходу, начисленному в пользу плательщика налога в течение отчетного налогового месяца в виде заработной платы других приравненных к ней в соответствии с законодательством выплат, компенсаций и вознаграждений , если его размер не превышает суммы, равной размеру месячного прожиточного минимума, установленного для трудоспособного лица на 1 января отчетного налогового года, умноженного на 1,4 и округленного до ближайших 10 грн в г. Прожиточный минимум для трудоспособного лица на 1 января отчетного налогового года далее — ПМ , грн.

НСЛ в месяце увольнения-приема

Какие налоги всё-таки придётся начислить Приступая к расчёту компенсационной выплаты, многие бухгалтеры задаются вопросом о том, облагается ли компенсация при увольнении НДФЛ. В НК РФ ст. Компенсация за невостребованный отпуск также попадает в расчётную базу по налогу на прибыль.

.

Подоходный налог при увольнении

.

.

Облагается ли НДФЛ при увольнении в 2019 году

.

.

.

.

.

.

0

0

осталась довольной!

Ура!!!! Наши победили :)

Что-то у меня личные сообщения не отправляются, ошибка....